Как рассчитать штрафные санкции по налогам

Оглавление:

Какие штрафы по налогу на прибыль (размеры и нарушения)?

Отправить на почту

Штраф по налогу на прибыль взимается за допущение нарушений, предусмотренных НК РФ. Рассмотрим, за какие налоговые проступки и в каком размере могут быть начислены штрафы по налогу на прибыль.

Виды нарушений, приводящие к штрафам

Нарушения, приводящие к штрафу по налогу на прибыль, в соответствии с НК РФ условно могут быть разделены на 4 группы:

Нарушения порядка сдачи отчетности

В эту группу попадают:

1. Несвоевременная подача декларации (ст. 119 НК РФ). Она грозит наложением на компанию штрафа в размере 5% от налога, отраженного к уплате по декларации. Он начисляется за каждый месяц просрочки (как полный, так и неполный). При этом минимальный штраф — 1 000 руб. (даже если начислений нет), а максимальный — 30% от начисленного налога (что равнозначно 6 месяцам срока задержки).

См. также

2. Нарушение способа направления декларации (ст. 119.1 НК РФ). Касается компаний, обязанных сдавать электронную отчетность (п. 3 ст. 80 НК РФ). Это:

При направлении декларации налоговикам другим способом компания будет оштрафована. Сумма штрафа составляет 200 руб.

Неуплата налога

К этой группе также относятся два вида нарушений:

1. Неуплата или уплата налога не в полном объеме (ст. 122 НК РФ) из-за ошибок в расчете налогооблагаемой базы или из-за неплатежей. В наиболее распространенных случаях штраф составляет 20% от недоплаченной суммы (п. 1 ст. 122 НК РФ).

Если ситуация касается занижения базы по сделкам между взаимозависимыми лицами, то оштрафуют на 40% от недоплаченного налога — минимум на 30 000 руб. (п. 1 ст. 129.3 НК РФ). Но его можно избежать, если фирма докажет, что цены по таким сделкам соответствовали рыночным (п. 2 ст. 129.3 НК РФ).

Если фирма не учла в прибыли доходы подконтрольной иностранной компании, то ей будет начислен штраф в размере 20% от недоплаченного налога — минимум 100 000 руб. (ст. 129.5 НК РФ).

Если налоговики докажут умышленное занижение налоговой базы, то с виновника возьмут 40% от недоплаченного налога (п. 3 ст. 122 НК РФ).

От наказания по ст. 122 НК РФ закон освобождает ответственного участника консолидированной группы налогоплательщиков, если искажение произошло по вине одного из ее участников, сообщившего неверные факты для подготовки отчетности (п. 4 ст. 122 НК РФ). В этом случае наказание по ст. 122 НК РФ понесет именно участник, виноватый в искажении данных (ст. 122.1 НК РФ).

2. Неосуществление налоговым агентом удержания и уплаты налога (ст. 123 НК РФ). Это относится к компаниям, выплачивающим, например, дивиденды. Штраф составляет 20% от суммы налога.

Штрафы, относящиеся к этой группе, начисляются только на не доплаченные на момент проверки (камеральной или выездной) суммы налогов. Если до проведения проверки налог уплачен, хоть и с опозданием, то на уплаченный с задержкой налог начисляются пени. При этом вопрос начисления штрафов не касается авансовых платежей по налогу на прибыль. По ним начисляются только пени.

Нарушения правил учета

Непосредственное отношение к налогу на прибыль имеет ряд нарушений, приводящих к санкциям по ст. 120 НК РФ. Имеются в виду грубые нарушения порядка учета расходов, доходов и объектов налогообложения. К ним относят (п. 3 ст. 120 НК РФ):

Даже если при этом не последовало искажения налоговой базы, наказать могут:

Если же допущение таких нарушений привело к занижению налоговой базы, штраф составит 20% от недоплаченного налога — минимум 40 000 руб. (п. 3 ст. 120 НК РФ).

Непредставление данных для налогового контроля

К штрафу по налогу на прибыль могут быть также отнесены санкции по ст. 126 и 129 НК РФ, устанавливающим наказание за ненаправление сведений, необходимых для налогового контроля, или документов, связанных с расчетом налогооблагаемой базы, которые подтверждают обоснованность ее величины.

Нарушение срока подачи документов чревато наложением штрафа в размере 200 руб. за каждую не сданную вовремя бумагу (п. 1 ст. 126 НК РФ).

В случае отказа от представления документов или при направлении искаженных данных штраф может составить 10 000 руб. (п. 2 ст. 126 НК РФ).

В случае отказа или уклонения от представления документов или при подаче искаженных данных по подконтрольной иностранной компании штраф будет еще больше — 100 000 руб. (п. 1.1 ст. 126 НК РФ).

Если компания не направляет инспекторам сведения, нужные им для осуществления контрольных действий, то она может быть оштрафована по ст. 129.1 НК РФ:

Если не сданы (или искажены) сведения в уведомлении о контролируемых сделках, то это повлечет за собой штраф в размере 5 000 руб. (ст. 129.4 НК РФ).

Ненаправление или искажение сведений об участии в иностранных компаниях приведет к штрафу в 50 000 руб. за каждую иностранную фирму (п. 2 ст. 129.6 НК РФ).

В случае ненаправления или искажения сведений в уведомлении о контролируемых иностранных компаниях может быть применен штраф в размере 100 000 руб. за каждую контролируемую иностранную фирму (п. 1 ст. 129.6 НК РФ).

В отношении подачи документов для целей налогового контроля следует иметь в виду, что данные, передаваемые налоговикам по запросу относительно другой организации, в дальнейшем могут быть использованы для проверки той компании, которая отвечает на запрос. Поэтому крайне важна достоверность подаваемых сведений. При этом организация может использовать право не сдавать повторно однажды уже переданные документы (п. 5 ст. 93 и п. 5 ст. 93.1 НК РФ), но для этой цели необходимо иметь подтверждение факта их отправки.

Об особенностях взимания штрафов в случае непредставления документов по встречной проверке читайте в статье «Какой штраф за непредоставление документов по встречной проверке?» .

Бухгалтерский и налоговый учет штрафа по налогу на прибыль

Начисленные штрафы, связанные с платежами в бюджет, в бухгалтерском учете отражаются в прочих расходах и учитываются на счете 99. Начисление фиксируется проводкой Дт 99 Кт 68. При этом начисления должны быть учтены с привязкой к соответствующей аналитике статей.

Для целей налогового учета штрафы по налогу на прибыль относятся к расходам, не уменьшающим базу по налогу на прибыль.

Штрафы за нарушения налогового законодательства довольно многочисленны, и избежать их удается не каждому налогоплательщику. Но в некоторых случаях законодательство позволяет избавиться от штрафов (например, уплатив недоимку и пени до подачи уточненной декларации или доказав, что занижения налогооблагаемой базы по сделке между взаимозависимыми лицами не было, а цены соответствовали рыночным) или снизить их размер.

В каких случаях можно рассчитывать на снижение размера штрафа читайте в материале «Смягчающие обстоятельства помогут снизить штраф более чем вдвое» .

Узнавайте первыми о важных налоговых изменениях

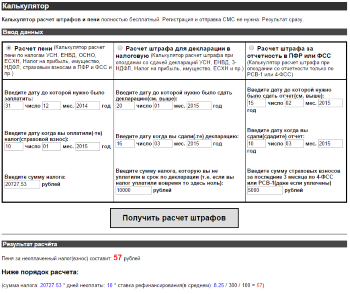

Калькулятор штрафа за непредставление налоговой декларации (расчета по взносам)

Сегодня 21 августа 2018 г., 03:41

Законодательством установлены конкретные сроки представления той или иной отчетности, будь то, например, отчетность в ИФНС или же во внебюджетные фонды. И нарушение этих сроков наказывается штрафом.

Наш Калькулятор поможет прикинуть грозящую сумму штрафа за несвоевременную сдачу отчетности, а также проверить расчет налоговиков/сотрудников фонда, если решение о наложении штрафа ими уже принято.

Установленная дата сдачи

Фактическая дата сдачи декларации (расчета)

Сумма взносов в ПФР и ФФОМС, начисленная за последний квартал отчетного (расчетного) периода

Сумма взносов,

начисленная за последний квартал отчетного (расчетного) периода на страхование по болезни и в связи с материнством, за вычетом расходов на выплату пособий

Сумма взносов «на травматизм»,

начисленная за последний квартал отчетного (расчетного) периода, за вычетом расходов на выплату пособий

Сумма налога,

отраженная в декларации (расчете) и не уплаченная в установленный законом срок

Сумма взносов,

отраженная в расчете и не уплаченная в установленный законом срок

Штраф за несдачу декларации

По общему правилу несвоевременная сдача отчетности в ИФНС (деклараций/расчета по страховым взносам) наказывается штрафом в размере 5% от суммы налога, отраженной к уплате в «просроченной» декларации и не перечисленной в бюджет в установленный срок, за каждый полный/неполный месяц просрочки, но не более 30% от суммы налога и не менее 1000 руб. (п. 1 ст. 119 НК РФ). Однако из любого правила есть исключение. Так, за нарушение срока сдачи 6-НДФЛ с работодателя взыщут штраф в размере 1000 руб. за каждый полный/неполный месяц просрочки (п. 1.2 ст. 126 НК РФ).

Стоит отметить, что в целях определения размера штрафа за несвоевременное представление расчета по страховым взносам налоговики будут ориентироваться на наличие недоимки по взносам по состоянию на 30 число месяца, следующего за отчетным/расчетным периодом, т.е. на день, который является крайним сроком для подачи расчета (Письмо ФНС от 09.11.2017 № ГД-4-11/[email protected]). Пока Налоговая служба дала такие разъяснения только в отношении штрафа за «запоздалый» расчет по взносам, но, возможно, данный подход налоговики будут применять и при расчете штрафа за просрочку сдачи деклараций по налогам, по которым срок уплаты не совпадает со сроком сдачи отчетности, например, по ЕНВД.

Штраф за несдачу нулевой декларации

Как мы уже сказали выше, сумма штрафа за несдачу декларации рассчитывается в процентах от суммы налога к уплате, но при этом штраф не может быть меньше 1000 руб. Соответственно, за нулевую декларацию, сданную с нарушением срока или непредставленную вовсе, налоговики оштрафуют плательщика на 1000 руб. Безусловно, речь идет о ситуации, когда плательщик в любом случае обязан представить декларацию, даже если она и нулевая.

Штраф за несдачу промежуточной налоговой отчетности

По некоторым налогам плательщики в течение налогового периода обязаны представлять промежуточную отчетность по итогам отчетных периодов. Это касается, например, налога на прибыль (п. 1 ст. 289 НК РФ). Так вот за нарушение срока представления таких деклараций налоговики должны наказывать организацию не по п. 1 ст. 119 НК РФ, а по п. 1 ст. 126 НК РФ, т. е. всего лишь на 200 руб. (п. 17 Письма ФНС от 22.08.2014 N СА-4-7/16692 ).

Штраф за несдачу отчетности в Фонды

При несвоевременном представлении в Соцстрах расчета по форме 4-ФСС, работодателю грозит штраф в размере 5% от суммы взносов, начисленной к уплате за последние три месяца отчетного/расчетного периода, за каждый полный/неполный месяц просрочки, но не более 30% процентов от суммы взносов и не менее 1000 руб. (п. 1 ст. 26.30 Федерального закона от 24.07.1998 N 125-ФЗ ).

Штраф в таком же размере грозит работодателю и в случае, если сейчас он решит представить в ПФР своевременно не поданный расчет по форме РСВ-1 за периоды, истекшие до 01.01.2017 (ч. 1 ст. 46 Федерального закона от 24.07.2009 N 212-ФЗ (в ред., действ. до 01.01.2017), ст. 20 Федерального закона от 03.07.2016 N 250-ФЗ ).

Что же касается несвоевременной подачи СЗВ-М, а также другой персотчетности в ПФР, то такое нарушение наказывается штрафом в размере 500 руб. за каждое лицо, в отношении которого должны были быть поданы сведения (ст. 17 Федерального закона от 01.04.1996 N 27-ФЗ ).

Можно ли снизить сумму штрафа за несдачу отчетности

Плательщик налогов/взносов может попросить об уменьшении суммы штрафа при наличии у него смягчающих обстоятельств (п. 1 ст. 112 НК РФ, п. 1 ст. 26.26 Федерального закона от 24.07.1998 N 125-ФЗ ). К примеру, поводом для снижения штрафа может служить тот факт, что налоговое правонарушение совершено плательщиком впервые (см., например, Постановление АС ДО от 02.03.2016 N Ф03-447/2016 ).

Как рассчитать штрафные санкции по налогам

Данный калькулятор позволяет юридическому лицу понять, повлечет ли за собой то или иное неисполнение обязанностей налогоплательщика или налогового агента применение штрафных санкций, а также рассчитать размер и сумму пени.

В отношении расчета пеней необходимо отметить следующее.

Пеней признается установленная статьей 75 НК РФ денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Российской Федерации, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Согласно п. 4 ст. 75 НК РФ при расчете суммы пеней, подлежащей оплате в бюджет, процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка РФ. В связи с тем, что ставка рефинансирования ЦБ РФ постоянно меняется, расчет пеней за несколько лет — сложный и трудоемкий процесс. Данный калькулятор не преследует цели точно рассчитать штрафные санкции и пени, а позволяет оценить их приблизительную сумму. Поэтому при расчете суммы пеней в данном калькуляторе использована средневзвешенная ставка рефинансирования за последние три года (10,21 %).

Указанная в данном калькуляторе административная ответственность, установленная в отношении должностных лиц применяется к лицам, указанным в статье 2.4 КоАП (за исключением ИП).

В примечании к ст. 2.4 КоАП РФ сказано, что должностными лицами считаются физические лица, которые наделены организационно-распорядительными или административно-хозяйственными функциями на предприятии. Это руководители, их заместители, руководители структурных подразделений, наряду с ними субъектами административных правонарушений могут быть и главные бухгалтеры, поскольку вышеперечисленные функции к ним тоже относятся.

* * под данным правонарушением понимается отказ лица от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленные сроки.

Как рассчитать штраф по НДФЛ

НДФЛ – это налог на доходы с физических лиц. Удержание этого налога происходит со всех физических лиц, которые получают любой доход. ИП и организации также обязаны подавать отчеты по этому налогу в форме 6-НДФЛ. Но что делать, если уплата была совершена несвоевременно или отчет был подан с ошибками? В этом случае грозят штрафные санкции и пени. О том, как рассчитать штраф по НДФЛ при различных нарушениях законодательства, пойдет речь в статье.

С 2017 года вступили в силу изменения по подаче 6-НДФЛ. Отчетным периодом считается квартал. За 1-й квартал текущего года отчет нужно представить до 2 мая. Это связано с тем, что было большое количество праздников и выходных. За 2-й и 3-й отчетные периоды ИП и организации отчитываются соответственно 31 июля и 31 октября этого года. Годовой отчет необходимо отправить в налоговую до 2 апреля 2018 года.

Последняя дата сдачи отчета переносится на следующий рабочий день, если она попадает на выходной или праздничный день.

Санкции в отношении ИП или организации (налогового агента) применяются при:

- несданном отчете или просрочке при сдаче;

- ошибках, которые допустили при расчете.

- Был произведен пересчет и уменьшен доход подчиненного. Следовательно, уменьшился размер НДФЛ. При подаче уточненки сразу нужно указывать полученные суммы. В это же время в бухгалтерском учете необходимо сторнировать полученный доход и налог.

- Ошибочные даты по выплатам доходов, удержаний и перечисления налога в бюджет. Для правильного заполнения раздела 2 нужно сгруппировать доходы по числам, когда денежные средства по факту выплачены. По срокам НДФЛ с выплаченных доходов формируется, когда он перечислен в бюджет. Все числа показываются хронологически.

- Заработную плату за апрель выдали в марте, но в отчете заполнили строку 080 раздела 1. Эта строка используется, только если налог не удерживается вообще или при неденежных расчетах, например.

- нашли расхождения между отчетностью и другими данными, которые есть у ИФНС либо другие ошибки, противоречивые данные в отчетности;

- организация уменьшила налог(сбор) в уточненке;

- просят обосновать убыток в декларации (п. 3 ст. 88 НК РФ).

- пеня;

- штраф:

- взыскание после вынесения судебного решения.

- 20% от суммы, указанной в уведомлении;

- если неуплата произошла умышленно и ФНС найдет веские тому доказательства, размер штрафа будет равен 40%.

- Штраф за неуплату налога за сдачу квартиры в 2015 году (НДФЛ в размере 13% от суммы арендной платы) – 20% от суммы дохода, то есть, средств, полученных физлицом в течение года от сдачи личного жилья внаем.

- Штраф за неуплату (неполное внесение суммы сбора) налога на прибыль равен 20% от суммы прибыли, полученной предприятием за отчетный период. В то же время на невнесение авансовых платежей штрафы не начисляются. Здесь может быть начислена только пеня.

- Штраф за неуплату транспортного налога физлицами или организациями рассчитывается из суммы сбора. В подсчете участвуют несколько критериев: объем двигателя, экокласс и возраст авто, ставка.

- Штраф за неуплату подоходного налога чаще всего «ложится на плечи» работодателя, который выступает налоговым агентом. Однако и гражданин может считаться неплательщиком, если «забудет» перечислить процент от интернет-заработка, выполнения разовых услуг. Сумма штрафа также будет равна 20% от дохода или 40% в случае умышленного сокрытия последнего.

- Штраф за неуплату единого налога ИП также равен 20% от сокрытой суммы. Однако оштрафовать предпринимателя могут только в том случае, если неверные суммы указаны и в декларации. Если же в отчетности налог рассчитан верно, ИП просто обязан будет доплатить недостающую сумму и небольшую пеню.

- наложение штрафа;

- привлечение к уголовной ответственности в случае особо крупных размеров сокрытых налогов.

- Неуплатой считается частичное внесение или вообще непоступление сумм налога в бюджет.

- Кроме того, правонарушением признается занижение базы, неправильный подсчет налога.

- Несвоевременная сдача отчетности также карается штрафом.

ИП или организация подвергаются взысканию, размер которого равен 1000 рублей, за каждый полный или неполный месяц с крайней даты сдачи отчета. Это прописано в ст. 126 НК РФ. Сроком просрочки считается промежуток от последнего срока сдачи до дня представления отчета. Отчет можно представить самому, через уполномоченного представителя или через почту при условии, что численность штата не превышает 24 человека. Если штат состоит из 25 и более сотрудников, то подается электронный расчет налога.

Налоговая служба произведет расчет штрафа в следующие 10 дней после подачи отчета.

При несдаче формы 6-НДФЛ в срок до 10 дней после крайней даты подачи отчета за отчетный период, ФНС имеет право произвести блокировку счетов ИП или организации по ст. 76 НК РФ. Также по этому поводу было дано разъяснение в письме ФНС № ГД-4-11/14515.

За представление ошибочных данных в отчете налагается штраф в 500 рублей за каждый отдельный документ с ошибками. Согласно ст. 126 НК РФ, если налоговый агент нашел неточность или ошибочные данные раньше налоговой службы и представил уточнение по расчету, то штраф наложен не будет.

Налоговая инспекция может любые ошибочные данные посчитать основанием для предъявления взыскания. Штраф может быть уменьшен инспектором, если допущенная ошибка не снизила сумму налога, отсутствуют возможные негативные последствия для бюджета, нет нарушений прав физлиц.

Кроме взыскания с налогового агента, административная ответственность может лечь на должностное лицо. Привлеченное лицо могут оштрафовать по ст. 15.6 КоАП РФ на 300-500 рублей. Согласно ст. 15.3 КоАП РФ, этот вид ответственности не касается ИП, адвокатов и нотариусов.

В 3 случаях уточненный отчет подавать необходимо обязательно:

Пояснить поданный отчет необходимо в пятидневный срок после получения налогового извещения о неточностях в документе (ст. 88 НК РФ). Отправить пояснение можно тем же способом, каким и сам расчет.

За несвоевременную уплату НДФЛ в бюджет ИП или организации может быть выставлено взыскание в 20% от суммы налога. Это зафиксировано в ст. 123 НК РФ и письме Министерства финансов РФ № 03-02-07/1/8500. Если невозможно было удерживание налога с подчиненного (например, при расчете в натуральной форме), то НДФЛ работодателем не платится (ст. 226 НК РФ). При выставлении штрафа возможно начисление пени (ст. 75, ст. 108 НК РФ, письмо Минфина № 03-04-05/7472).

Калькулятор расчет штрафов и пени

Содержание

С 26 марта 2018 года ставку рефинансирования снизили с 7,5% до 7,25%.

С 12 февраля 2018 года ставку рефинансирования снизили с 7,75% до 7,5%.

С 18 декабря 2017 года ставку рефинансирования снизили с 8,25% до 7,75%.

С 30 октября 2017 года ставку рефинансирования снизили с 8,5% до 8,25%.

С 18 сентября 2017 года ставку рефинансирования снизили с 9% до 8,5%.

С 19 июня 2017 года ставку рефинансирования снизили с 9,25% до 9%.

Со 2 мая 2017 года ставку рефинансирования снизили с 9,75% до 9,25%.

C 27 марта 2017 года ставку рефинансирования снизили с 10% до 9,75%.

С 2016 года пени вырастут на 33,33%! С 1 января 2016 года ставку рефинансирования(с 14 сентября 2012 г. — 8,25%) отдельно считать не будут и приравнивают к ключевой ставке(сейчас она 11%).

С 14 июня 2016 года ставка рефинансирования равна 10,5%(снизили на 0,5%).

С 19 сентября 2016 года ставка рефинансирования равна 10%(снизили на 0,5%).

Калькулятор

Калькулятор расчет штрафов и пени полностью бесплатный. Регистрация и отправка СМС не нужна. Результат сразу.

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате(если переход по этим ссылкам с этого сайта) три месяца в подарок.

Результат расчёта

Пеня за неоплаченный налог(взнос) составит: 53.83 рублей

(сумма налога: 23153.33 * дней неоплаты: 9 * ставка рефинансирования(в среднем): 7.75 / 300 / 100 = 53.83 )

Для организаций(не ИП и не физ.лиц — для них выше был) расчет будет иным(новые правила с 1 октября 2017 года — ФЗ от 30 ноября 2016 г. № 401-ФЗ).

Пеня за неоплаченный налог(взнос) составит: 179.44 рублей

(сумма налога: 23153.33 * дней неоплаты: 30 * ставка рефинансирования(в среднем): 7.75 / 300 / 100 = 179.44 )

Последующие 30 дней:

(сумма налога: 23153.33 * дней неоплаты: -21 * ставка рефинансирования(в среднем): 0 / 150 / 100 = 0 )

Итого: 179.44 + 0 = 179.44

Как платить?

Если при перечисления налога или взноса вы ошиблись в КБК или другом реквизите который не помешал «упасть» деньгам на счет ИФНС, то недоимки не возникает. Пени начислять не вправе. Нужно только уточнить платёж.

Для уплаты штрафа или пени достаточно платить по обычной платёжке, как и налог, но при этом заменить 1 или 2 цифры в КБК. Например, УСН налог — 182 1 05 01011 01 1000 110 (исходный).

КБК для перечисления пени(меняем 6 и 7 цифру справа в КБК) по налогу 182 1 05 01011 01 2100 110 – для уплаты пеней, 182 1 05 01011 01 2200 110 – для процентов.

КБК для перечисления штрафа(меняем 7 цифру справа в КБК) по налогу — 182 1 05 01011 01 3000 110

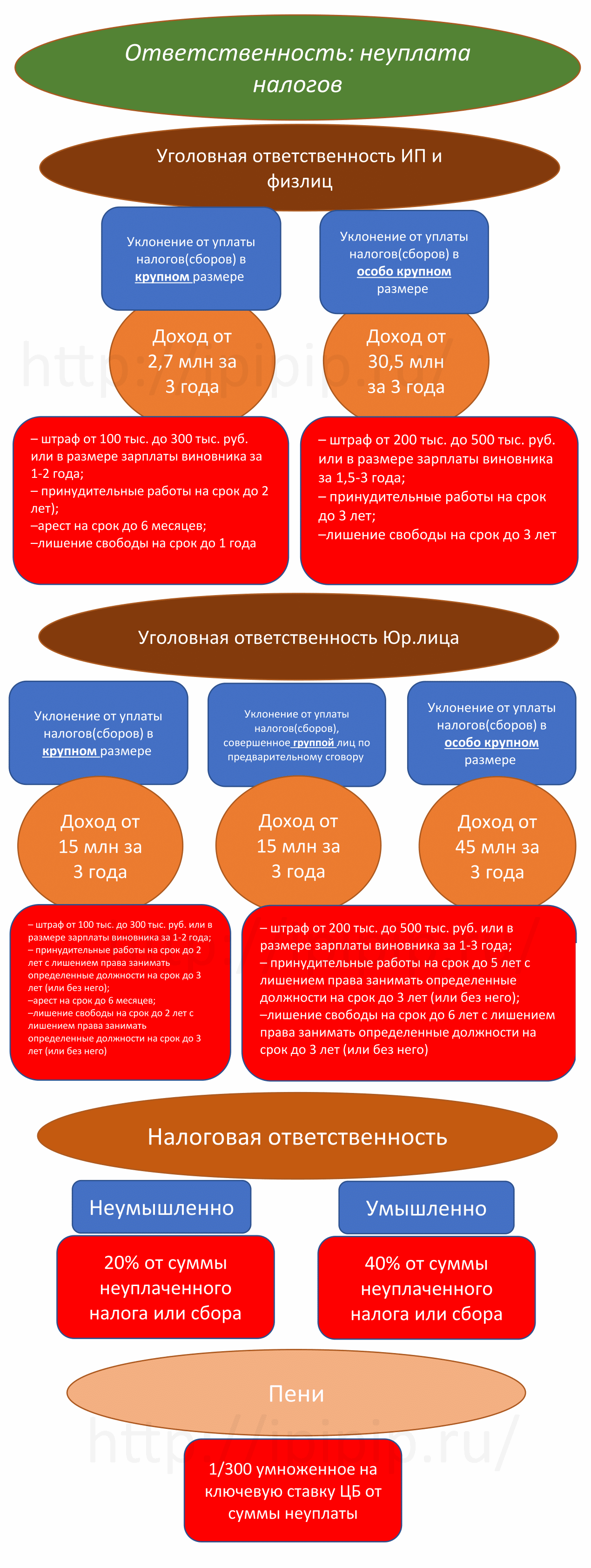

Ответственность

С помощью этого онлайн-сервиса можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, СЗВ-М, подавать любую отчетность через интернет и пр.(от 325 р/мес.). 30 дней бесплатно. При первой оплате по этой ссылке три месяца в подарок.. Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок (бесплатно).

— Сумма недоплаченных налогов

— Сумма доходов (уклонения)

Уклонение от уплаты налогов(сборов) в крупном размере (Ст. 198 п.1 УК)

– от 0,9 млн руб. за три года, и при этом сумма недоимки превышает 10 процентов от налога к уплате;

– принудительные работы на срок до 2 лет);

–арест на срок до 6 месяцев;

–лишение свободы на срок до 1 года

Если ИП полностью уплатит суммы недоимки(налогов) и пеней, а также суммы штрафа, то он освобождается от уголовного преследования(но только если это его первое подобное обвинение) (Ст. 198 п.3. УК)

Уклонение от уплаты налогов(сборов) в особо крупном размере (Ст. 198 п.2. (б) УК)

– от 4,5 млн руб. за три года, и при этом сумма недоимки превышает 20 процентов от налога к уплате;

– штраф от 200 тыс. до 500 тыс. руб. или в размере зарплаты виновника за 1,5-3 года;

– принудительные работы на срок до 3 лет;

–лишение свободы на срок до 3 лет

Уклонение от уплаты налогов(сборов) в крупном размере (Ст. 199.1 УК)

– от 5 млн руб. за три года, и при этом сумма недоимки превышает 25 процентов от налога к уплате;

– штраф от 100 тыс. до 300 тыс. руб. или в размере зарплаты виновника за 1-2 года;

– принудительные работы на срок до 2 лет с лишением права занимать определенные должности на срок до 3 лет (или без него);

–лишение свободы на срок до 2 лет с лишением права занимать определенные должности на срок до 3 лет (или без него)

Если директор полностью уплатит суммы недоимки(налогов) и пеней, а также суммы штрафа, то он освобождается от уголовного преследования(но только если это его первое подобное обвинение) (Ст. 199 п.2. УК)

Уклонение от уплаты налогов(сборов), совершенное группой лиц по предварительному сговору (Ст. 199.2 (a) УК)

– штраф от 200 тыс. до 500 тыс. руб. или в размере зарплаты виновника за 1-3 года;

– принудительные работы на срок до 5 лет с лишением права занимать определенные должности на срок до 3 лет (или без него);

–лишение свободы на срок до 6 лет с лишением права занимать определенные должности на срок до 3 лет (или без него)

Уклонение от уплаты налогов(сборов) в особо крупном размере (Ст. 199.2 (б) УК)

– от 15 млн руб. за три года, и при этом сумма недоимки превышает 50 процентов от налога к уплате;

Статья 122 НК РФ — Неуплата или неполная уплата сумм налога (сбора)

1. Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора).

При неуплате налогов или платежей в ПФР в срок предусмотрена пеня в размере 1/300, умноженная на ставку рефинансирования в день.

Неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный настоящим Кодексом срок сумм налога(НДФЛ за работника или при аренде у физ.лица и пр.), подлежащего удержанию и перечислению налоговым агентом, влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению(ст. 123 НК).

Не подача отчетности

Штраф за отчетность Единый расчет по страховым взносам(ЕРСВ) «1)если прошло менее 180 дней 5 процентов неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.» 2)если прошло более 180 дней 30% от суммы + 10% за каждый месяц (27.07.2010 № 229-ФЗ). Т.е. если вы налог УСН заплатили, а декларацию не сдали то штраф — 1000 рублей. Штрафы и пени в декларации не отображается.

Из платных сервисов рекомендую этот от 333 р./месяц(30 дней бесплатно). Возможность всё по зарплате и работникам(в т.ч. 4-ФСС, РСВ-1, 2-НДФЛ) вести в интернете, а также отправлять отчетность через интернет. C 2015 года компании со средней численностью 25(было 50) и более человек обязаны сдавать отчетность через интернет.

Сумму штрафа за несвоевременную сдачу ЕРСВ нужно рассчитывать и распределить отдельно по каждому виду обязательного страхования в соответствии с тарифом (письмо ФНС России от 5 мая 2017 г. № ПА-4-11/8641). Например штраф 1000 руб а страховые взносы 30%(1000 р.) — 22 процента относим на обязательное пенсионное страхование(733,33 руб), 5,1 процента — на обязательное медицинское страхование(170 руб) и 2,9% — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством(96,67 руб).

Штраф за отчетность в ФСС 5 % суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Декларации в налоговую

Штраф за несвоевременно сданную Декларации в налоговую: «1)если прошло менее 180 дней 5 процентов неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.» 2)если прошло более 180 дней 30% от суммы + 10% за каждый месяц (27.07.2010 № 229-ФЗ). Т.е. если вы налог УСН заплатили, а декларацию не сдали то штраф — 1000 рублей. Штрафы и пени в декларации не отображается.

Актуальную нулевую УСН вы можете сформировать и отправить в ИФНС онлайн с помощью этого сервиса. При этом сделать вы это можете абсолютно бесплатно.

Штраф за не предоставленную в срок декларацию рассчитывается из суммы неоплаченного в срок налога. Минфин считает, что если налог оплачен, то штраф за просроченную отчетность не взимается, однако, налоговые и ФАС считают, что тогда должен взиматься минимальный штраф — 1000 рублей.(ст. 119 НК)

Также на должностных лиц: Штраф за несвоевременно сданную Декларацию в налоговую: «Нарушение установленных законодательством о налогах и сборах сроков представления налоговой декларации в налоговый орган по месту учета — влечет предупреждение или наложение административного штрафа на должностных лиц в размере от трехсот до пятисот рублей.»(статья 15.5 КОАП). Отметим, что ИП также несут административную ответственность как должностные лица.

Через 10 дней просрочки налоговая вправе заблокировать расчетный счет (п. 3 ст. 76 НК РФ).

Штраф за Среднесписочную в налоговую не в срок: 200 рублей(она относится к статистическим данным).

Штраф за 2-НДФЛ не в срок — 200 рублей за каждую справку (НК статья 126 п.1). С 2016 года вводят новый штраф 500 рублей за каждый документ для налоговых агентов, предоставивших недостоверные данные. Однако, если ошибка была обнаружена и исправлена(подана уточнёнка) до решения о штрафе, то данный штраф ИФНС применять не вправе. Штраф за непредставление(опоздание) с формой 6-НДФЛ — 1000 рублей за каждый месяц. Через 10 дней после просрочки ИФНС вправе заблокировать расчетный счет приостановив по нему операции. С 2016 года вводят новый штраф 500 рублей за каждый документ(2-НДФЛ и 6-НДФЛ) для налоговых агентов, предоставивших недостоверные данные. Однако, если ошибка была обнаружена и исправлена(подана уточненка) до решения о штрафе, то данный штраф ИФНС применять не вправе.

Срок давности

Согласно статье 113 НК РФ срок давности по штрафам перед налоговой составляет три года со дня его нарушения, либо со дня окончания налогового периода. Также налоговая не может требовать для проверки отчетность сроком более трех лет со дня окончания налогового периода. Т.е. в 2018 году это года — 2018, 2017, 2016, 2015.

Налоговый кодекс не распространяется на ПФР и ФСС и для этих фондов(их взносов) сроков исковой давности не существует. По таким взносам требование об уплате предъявляется «не позднее трех месяцев со дня выявления недоимки»(ст. 70 НК РФ). Могут попросить долг за любой период.

Организацию ждет штраф, если она в течение 5 дней не подаст разъяснения или уточненку если:

Штраф 5 000 за первое нарушение и 20 000 за последующие в течение календарного года(п. 1 и п. 2 ст. 129.1 НК РФ).

Сроки уплаты

Сроки уплаты налогов и страховых сборов, подачи налоговых деклараций и отчетов.

Платежи налога УСН(раз в квартал): I кв. — до 25 апреля II кв. — до 25 июля III кв. — до 25 октября IV кв. — до 30 апреля(для ИП) до 31 марта(для организаций)

Нулевую УСН вы можете сформировать и отправить в ИФНС онлайн с помощью этого сервиса. При этом сделать вы это можете абсолютно бесплатно.

Платежи налога ЕНВД(раз в квартал): I кв. — до 25 апреля II кв. — до 25 июля III кв. — до 25 октября IV кв. — до 25 января

Платежи НДФЛ (13%)(раз в год): до 30 апреля

Платежи Налог на прибыль (раз в квартал): I кв. — до 28 апреля II кв. — до 28 июля III кв. — до 28 октября IV кв. — до 28 января

Платежи НДС (раз в квартал): I кв. — до 20 апреля II кв. — до 20 июля III кв. — до 20 октября IV кв. — до 20 января

С 2015 года декларация НДС подается до 25 числа . Но срок оплаты всё равно до 20 числа.

НДФЛ 13% за сотрудников (до 15 числа следующего месяца)

Фиксированный платёж в ПФР ИП(платится, раз в год, до 31 декабря) в 2019 году — 36 238 р.(для дохода до 300 т.р. в год. и + 1% от дохода с суммы свыше 300 т.р.), в 2018 году — 32 385 р.(для дохода до 300 т.р. в год. и + 1% от дохода с суммы свыше 300 т.р.) См. Калькулятор Платежа ИП

Взносы в Пенсионный Фонд на ОПС(платятся ежемесячно не позднее 15-го числа следующего календарного месяца) За наемных работников: 26%(или 18% для льготных видов деятельности(производство, строительство, образование, IT)) на ОСНО, УСН, ЕНВД (20% (или 12% для льготных) на страховую 6% на накопительную части; если 1966г и старше, если старше — всё на страховую), ФФОМС 3,1% на ОСНО, УСН, ЕНВД, ТФОМС 2,0% на ОСНО, УСН, ЕНВД.

Пеню в пенсионный также необходимо разбивать на пеню на страховую и накопительную часть, ФФОМС, ТФОМС

При этом можно попробовать снизить штраф и подать в суд. Например, компания снизила штраф в 2 раза, ссылаясь на то, что просрочка отчета была с небольшим количеством дней (см. постановление Арбитражного суда Московского округа от 1 апреля 2016 г. № А41-30902/2015). Сам ПФР штрафы снижать не может, только через суд.

Платёж в ФСС:

I кв. — до 15 апреля

II кв. — до 15 июля

III кв. — до 15 октября

IV кв. — до 15 января

Заполненный образец 4-ФСС 2015 года.

Сроки отчетов

Декларации в налоговую

У ИП с 2014 года фактически к штрафу за просрочку прибавляется еще одна огромная сумма. Дело в том, что в ПФР предпринимателю нужно платить дополнительный процент от доходов. Так вот, если не предоставить декларацию в срок, то ПФР этот процент посчитает по максимуму 8 x 5554 x 26% x 12 = 138 627,84 руб.

Декларация УСН (раз в год) сдать в налоговую: до 30 апреля(для ИП) до 31 марта(для организаций) Воспользуйтесь: калькулятором декларации УСН

Среднесписочная

(сдается, раз в год, в налоговую до 20 января) Сведения о среднесписочной численности работников.xls

Декларация ЕНВД(раз в квартал): сдать в налоговую: I кв. — до 20 апреля II кв. — до 20 июля III кв. — до 20 октября IV кв. — до 20 января Воспользуйтесь: калькулятором декларации ЕНВД

Декларация 3-НДФЛ (13% за ИП)(раз в год): до 30 апреля

Декларация Налог на прибыль (раз в квартал): сдать в налоговую: I кв. — до 20 апреля II кв. — до 20 июля III кв. — до 20 октября IV кв. — до 20 января

Максимальный штраф за просроченный квартальный отчет по налогу на прибыль 200 рублей(ст. 126 НК и Письмо ФНС от 30.09.2013 N СА-4-7/17536).

Декларация НДС (раз в квартал): сдать в налоговую: I кв. — до 25 апреля II кв. — до 25 июля III кв. — до 25 октября IV кв. — до 25 января

Отчеты в ИФНС (ежеквартально не позднее:

I кв. — 3 мая 2018 года;

II кв. — 30 июля 2018 года;

III кв. — 30 октября 2018 года;

IV кв. — 30 января 2019 года.

) Единый социальный страховой сбор(ЕССС) (кроме взносов ФСС на травматизм)

Отчет в ФСС (I кв. — до 15 апреля / II кв. — до 15 июля / III кв. — до 15 октября / IV кв. — до 15 января — до 2015 года. С 2015 года сроки сдачи другие! Для тех, кто подаёт в бумажном виде: I кв. — до 20 апреля / II кв. — до 20 июля / III кв. — до 20 октября / IV кв. — до 20 января. Для тех, кто подает в электронном виде: I кв. — до 25 апреля / II кв. — до 25 июля / III кв. — до 25 октября / IV кв. — до 25 января) Заполненный образец 4-ФСС 2015 года. Расчет по форме 4-ФСС.

Неуплата налогов и штрафные санкции

Уплата сборов и налогов обязательна для граждан и организаций. Сегодня штраф за неуплату налога в размере 20% стимулирует к своевременному внесению платежей. А если вспомнить, что кроме штрафа начисляется пеня, а при особых обстоятельствах возможно уголовное преследование, перечисление всех необходимых сборов в казну в срок и в полном объеме кажется необходимым.

Налоговые штрафы для физлиц

Граждане являются плательщиками следующих видов сборов:

ИП и организации платят также:

Об обязанности уплатить определенную сумму в бюджет физлица узнают из уведомления, рассылкой которых занимается ФНС. Служба также осуществляет расчет сумм налогов и определяет сроки внесения платежа. В обязанность физлиц входит исключительно уплата, организации рассчитывают налог самостоятельно и подают декларацию. До получения уведомления платить необязательно. Однако в этом случае до конца года, следующего за отчетным, налогоплательщик обязан подать сведения в ФНС о тех платежах, которые не были произведены по причине отсутствия уведомлений.

Если уведомление пришло, но гражданин умышленно или случайно не произвел оплату, начинает действовать система наказаний:

Пеня начинает начисляться на образовавшуюся задолженность с первого же дня просрочки. Чтобы применить штрафные санкции или взыскание, ФНС обязано установить состав правонарушения, то есть признать официально неплательщика виновным. Для этого должны быть неоспоримые факты: верное исчисление суммы сбора ФНС, отправка ею же уведомления, получение этого уведомления плательщиком и непоступление средств в бюджет.

Размер штрафа равен:

Суд вправе подать иск в течение полугода после просрочки, если сумма задолженности превышает 3 тысячи рублей. Если она меньше, то суд рассмотрит дело должника через три года.

Чтобы не допустить начисления штрафа, необходимо производить оплату в срок, указанный в уведомлении. Если оно не пришло, следует обратиться в ФНС по месту проживания. Если общая сумма налогов конкретного гражданина не превышает 100 рублей, уведомление не направляется. Такие суммы плюсуются за три года в одном уведомлении.

Как рассчитывается штраф?

Любая деятельность по получению дохода, а также имущество, земля и транспорт в РФ облагаются различными налогами. Соответственно, за неуплату любого из них физлицо или организацию могут оштрафовать:

Таким образом, просрочка платежа грозит плательщику двойным наказанием: на долг будет начислена пеня, а если доказан состав правонарушения, сюда прибавится еще и штраф. Штрафы и пени за неуплату налогов начисляются ФНС, где зарегистрирован плательщик. При обнаружении недоимки он получает уведомление о необходимости платежа с указанием размера пени. Если платеж не поступает, ФНС имеет право обратиться в суд для установления правонарушения и дальнейших действий:

Что говорится в Налоговом кодексе?

Статья 122 НК полностью посвящена налоговым штрафам физических и юридических лиц за несвоевременное или неполное внесение сумм в бюджет – неуплату налогов:

Подобные наказания действуют во всех развитых странах. Штрафы за неуплату налоговых платежей на Украине больше, чем в РФ, и составляют 25% от начисленной суммы. Например, штраф за неуплату налога предпринимателя на УСН за все три года, когда разрешено взыскание налоговой службой, будет равен примерно 178 гривнам. Однако 212-я статья УК говорит только лишь о возможности наложения штрафа в случае налогового правонарушения. Об уголовной ответственности речи нет.

Какие бы штрафы за неуплату налоговых сборов ни устанавливало государство, всегда найдутся желающие сэкономить. Ни уголовная ответственность, ни достаточно большие штрафы и пени, если рассматривать их в соответствии с суммой сборов с крупных предприятий, не могут обеспечить 100-процентную наполняемость бюджета.

Начисление пени по налогам — бухгалтерские проводки: прибыль, НДС, НДФЛ

Пеня или, привычнее, пени – денежные средства, которые взыскиваются как штраф с плательщика за просрочку платежа в установленные законодательством сроки. Они могут взиматься по налогам и страховым взносам. Их начисляют за каждый день, прошедший с даты, когда нужно было перечислить платеж, до дня погашения задолженности. Рассчитываются исходя из ставки рефинансирования. В этой статье мы рассмотрим нюансы их учета и основные проводки по начислению и выплате пеней по налогам.

Пеня – это процентное соотношение 1/300 к ставке рефинансирования ЦБ РФ Плательщик перечисляет суммы пеней в добровольном или принудительном порядке (без согласия плательщика деньги списывают с его расчетного счета), одновременно или после погашения задолженности по налогам или страховым сборам.

Учет штрафов по налогам в бухучете

При отражении пени в учете возникает вопрос, можно ли учесть их в составе расходов. Ведь, по сути, при перечислении этих сумм организация несет затраты. Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету счета 99 «Прибыли и убытки» и кредиту счетов 68 и 69. В налоговом учете эти расходы не могут быть признаны. Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.

Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.

Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф». А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.

Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности. Если сумма попадает на 91, происходит занижение налогооблагаемой базы прибыли, так как прочие расходы учитываются в затратах. В то же время суммы санкций на 99 счете не формируют расходы. Это не противоречит основной задаче бухгалтерского учета – представление безусловной и подлинной информации о финансовых показателях организации.

Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

Как говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

«Альфа» не перечислила вовремя налог на прибыль в размере 78540 руб.. Срок уплаты был 28 апреля. Фирма погасила свою задолженность 20 мая. Вместе с налогом были перечислены штрафа. Ставка рефинансирования 8,25%.

78540 х (1/300 х 8,25%) х 22 = 475,17 руб.