Приказ на проездные билеты образец

Проездной билет для сотрудника: как оформить и учесть

- заранее покупает проездной билет — единый или на определенные виды транспорта, в зависимости от нужд;

- постфактум компенсирует стоимость купленного ими билета.

Закрепляем «разъездной» статус

РАССКАЗЫВАЕМ РУКОВОДИТЕЛЮ

Работодатель вправе сам решать, чью работу отнести к разъездной.

Сотрудникам, чья работа носит разъездной характер, работодатель обязан возместить затраты, связанные со служебными поездками, в частности расходы на проезд. Перечень работ, профессий, должностей «разъездных» работников может устанавливаться коллективным договором, соглашениями, локальными нормативными актам и ст. 168.1 ТК РФ . Собственно, как и порядок и размеры возмещения расходов на проезд.

1) определить порядок возмещения «разъездных» расходов в локальном нормативном акте (например, в положении о разъездном характере работы), коллективном или трудовом договоре. Вот примерная формулировка:

3.1. В целях возмещения расходов на проезд Работникам с разъездным характером работы ежемесячно не позднее последнего рабочего дня текущего месяца выдается приобретенный за счет средств Работодателя единый проездной билет на автобус, троллейбус, трамвай, метро на следующий месяц. В случае приобретения Работником за собственные средства проездного билета Работнику возмещается его стоимость после представления такого билета в бухгалтерию. Расходы на проезд иными видами транспорта (например, маршрутное такси, пригородные электрички) возмещаются в аналогичном порядке.

3.2. Указанные в п. 3.1 Работники не позднее 3 рабочих дней по истечении месяца, на который были приобретены проездные билеты, обязаны сдать их бланки в бухгалтерию.

Приложение № 1

к Положению о разъездном характере работы

Перечень профессий и должностей работников ООО «Карамель», постоянная работа которых имеет разъездной характер

3) прописать в трудовых договорах (или дополнительных соглашениях) конкретных работников по этим должностям, что их работа носит разъездной характе р ст. 57 ТК РФ . Вот примерная формулировка:

5.1. Работнику устанавливается разъездной характер работы.

5.2. При выполнении Работником трудовой функции он совершает служебные поездки в пределах Москвы, Химок, Мытищ, Долгопрудного.

5.3. Размеры и порядок возмещения расходов, связанных со служебными поездками, установлены действующим в ООО «Карамель» Положением о разъездном характере работы, утвержденным 17.01.2011.

5.4. Поездки Работника, совершаемые за пределами населенных пунктов, указанных в п. 5.2 настоящего договора, являются служебными командировками и оформляются в установленном законодательством РФ порядке.

Налоговый учет

Если все вышеперечисленное будет сделано, то затраты на проездной билет в зависимости от способа его выдачи — предварительная покупка или последующая компенсация — будут учитываться следующим образом.

* Сейчас Минфин считает, что компенсации расходов за разъездной характер работы не входят в систему оплаты труда. А как отдельный расход подобные компенсации в закрытом перечне расходов упрощенцев не поименован ы ст. 346.16 НК РФ .

Однако в ст. 255 НК РФ прямо указано, что к расходам на оплату труда относятся начисления компенсирующего характера, связанные с режимом работы и условиями труда, производимые в соответствии с законодательством РФ п. 3 ст. 255 НК РФ . То, что «разъездные» компенсации выплачиваются в соответствии с ТК РФ, очевидно. Более того, в 2008 г. Минфин сам говорил, что такие компенсации относятся к расходам на оплату труд а Письмо Минфина от 04.06.2008 № 03-03-06/1/344 . Но споры упрощенцев с налоговиками более чем вероятны, ведь ФНС тоже возражает, чтобы они учитывали «разъездные» расход ы Письмо ФНС от 14.03.2011 № КЕ-4-3/3943 .

Налогообложение и исчисление взносов при возмещении иных расходов на проезд (билетов на маршрутку, пригородную электричку и т. д.) производятся в том же порядке.

ПРЕДУПРЕЖДАЕМ РАБОТНИКОВ

После использования проездного его нужно принести в бухгалтерию. Ведь это документ, подтверждающий расходы. В случае невозвращения билета его стоимость может быть удержана из зарплаты работника.

Некоторые организации устанавливают у себя не компенсацию расходов на проезд, а фиксированную надбавку сотруднику за разъездной характер работы. Ее без проблем можно учесть и в расходах для целей налогообложения прибыли, и в «упрощенных» расходах.

Однако в этом случае надбавка будет считаться частью заработной плат ы ст. 129 ТК РФ . А значит, ее придется облагать НДФЛ и страховыми взносам и п. 1 ст. 210 НК РФ; Письмо Минздравсоцразвития от 26.05.2010 № 1343-19 . Получается, что установление надбавки более-менее выгодно только тем, кто платит взносы по пониженным тарифам.

Что значительно упростит учет проездных билетов, купленных для сотрудников

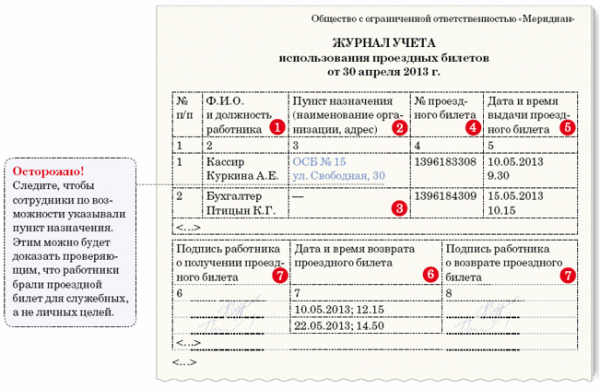

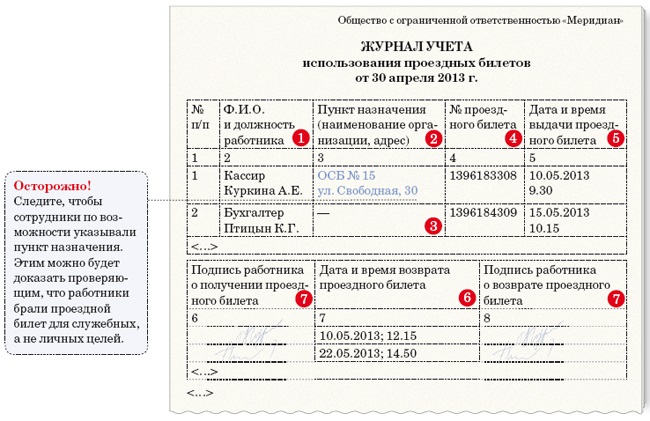

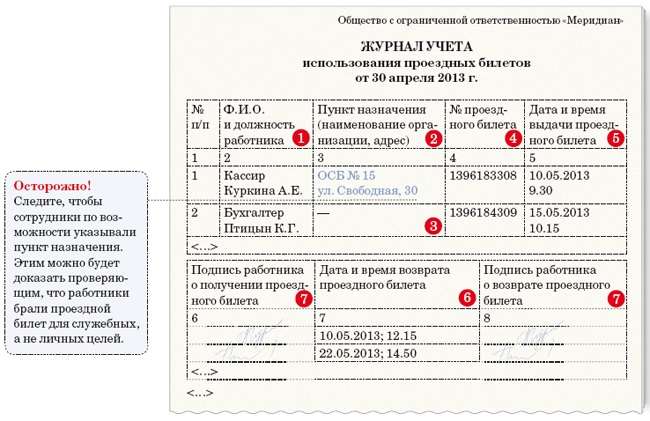

Почему этот документ важен: Журнал учета проездных билетов поможет контролировать их использование. А также обосновать деловую цель поездок работников для налогового учета.

В чем часто ошибаются: Забывают указать дату и время, когда работник вернул корпоративный проездной обратно.

Когда потребуется документ

Если ваша компания на упрощенке

Рекомендации, данные в статье, будут интересны и упрощенщикам. Но стоимость проездных получится списать только в составе расходов на оплату труда. При этом придется исчислить НДФЛ и страховые взносы.

Но вот еще один вариант — закупать проездные билеты за счет компании. А затем выдавать их сотрудникам на руки по мере необходимости. При этом варианте проще контролировать расходы компании на проезд работников.

Как составить и вести журнал учета проездных билетов

Правда, не всегда удастся вписывать точный пункт назначения. Скажем, бухгалтер или кассир едет по месту назначения — в банк — прямо из офиса. В тот же день они возвращаются на работу и сдают билет. В таком случае назвать пункт просто — он один. Но билет вы можете выдать работнику сразу как минимум на месяц. Здесь уже указать место назначения не получится, в журнале можно проставить прочерк (3).

Вести журнал учета проездных билетов поручите отдельному сотруднику.

Кстати, как вариант, вы можете поручить вести журнал какому-нибудь работнику. Например, секретарю. И всю ответственность за учет проездных возложить на него. То есть он может ставить подпись в том, что выдал билеты. А затем в том, что проездной документ сдан в бухгалтерию. Для этого вы можете ввести дополнительные графы.

Кому в компании положены проездные билеты

Как отразить затраты на проездные билеты в бухгалтерском и налоговом учете

В бухучете оплаченные проездные билеты учитывайте на счете 50 «Касса» субсчет 50-3 «Денежные документы». Это следует из Инструкции по применению Плана счетов, утвержденной приказом Минфина России от 31 октября 2000 г. № 94н . При этом затраты на покупку проездных билетов можно отнести на расходы по обычным видам деятельности ( п. 5 ПБУ 10/99 ).

В налоговом учете стоимость проездных билетов отнесите к прочим расходам на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ. Разумеется, при условии, что сотрудники ездили в деловые поездки, а не по личным делам. Тогда налоговики не будут против ( п. 2 письма ФНС России от 6 августа 2010 г. № ШС-37-3/8488 ). Но помните, что учесть в налоговой базе сумму проезда можно, только если компания обязана оплачивать такие расходы согласно трудовому или коллективному договору ( ст. 255 , п. 21 ст. 270 Налогового кодекса РФ).

А как быть с налогом на доходы физических лиц сотрудников? Как правило, исчислять НДФЛ не придется. Ведь вы выдаете работникам проездной для выполнения их трудовых обязанностей ( ст. 41 Налогового кодекса РФ , письмо Минфина России от 6 мая 2006 г. № 03-05-01-04/117 ). То же касается и страховых взносов ( подп. «и» п. 2 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ ).

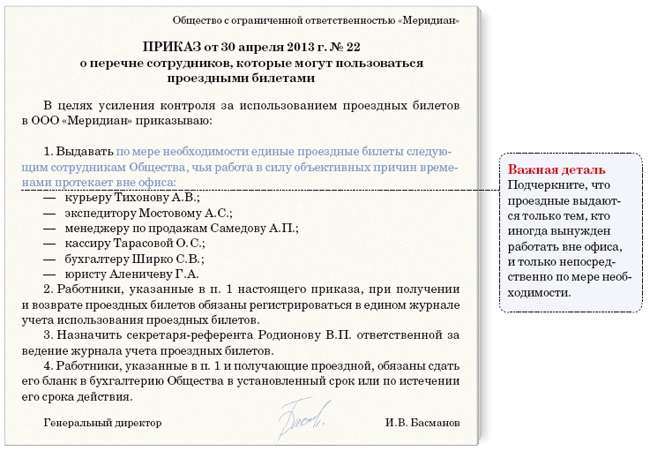

Образец приказа о приобретении проездных билетов

У сотрудников нашего предприятия разъездной характер работы. Всегда списывала на затраты, но теперь пришло время перепроверить, правильно ли я делала.

1.Проездные билеты для граждан- можно ли их относить на затраты. Проездной билет для граждан (по моему) стоит дешевле, чем для организации.

2.Тролейбусные и автобусные билеты- а как быть с ними ?(не реально просить сотрудников, ставить штамп организации в которую ездят), до сих пор просто отчитывались по форме :куда, когда, сколько.

3.Увеличивают ли они совокупный доход?

5.Какими бюрократическими документами это все оформляется?

Заранее благодарю всех ответивших

Что значительно упростит учет проездных билетов, купленных для сотрудников

Почему этот документ важен: Журнал учета проездных билетов поможет контролировать их использование. А также обосновать деловую цель поездок работников для налогового учета.

В чем часто ошибаются: Забывают указать дату и время, когда работник вернул корпоративный проездной обратно.

Когда потребуется документ

Если ваша компания на упрощенке

Но вот еще один вариант — закупать проездные билеты за счет компании. А затем выдавать их сотрудникам на руки по мере необходимости. При этом варианте проще контролировать расходы компании на проезд работников.

Руководство вашей компании склоняется больше к выдаче проездных? Для такого случая и стоит завести специальный журнал учета билетов.

Как составить и вести журнал учета проездных билетов

Еще одна важная графа для заполнения — пункт назначения (2). Информация из нее поможет в случае проверки доказать налоговикам, что работники брали проездной билет для служебных, а не личных целей. И тогда вы без проблем сможете признать расходы на приобретение таких проездных в налоговом учете.

Правда, не всегда удастся вписывать точный пункт назначения. Скажем, бухгалтер или кассир едет по месту назначения — в банк — прямо из офиса. В тот же день они возвращаются на работу и сдают билет. В таком случае назвать пункт просто — он один. Но билет вы можете выдать работнику сразу как минимум на месяц. Здесь уже указать место назначения не получится, в журнале можно проставить прочерк (3).

Также в журнале надо зафиксировать номер переданного в пользование проездного (4), указать дату и время (5) его выдачи. По факту возврата — соответствующие дату и время (6). И наконец, при получении и возврате работник должен ставить в журнале свою подпись (7).

Кому в компании положены проездные билеты

А может, ваша компания оплачивает проезд некоторым работникам, чтобы те добирались из дома до офиса и обратно.

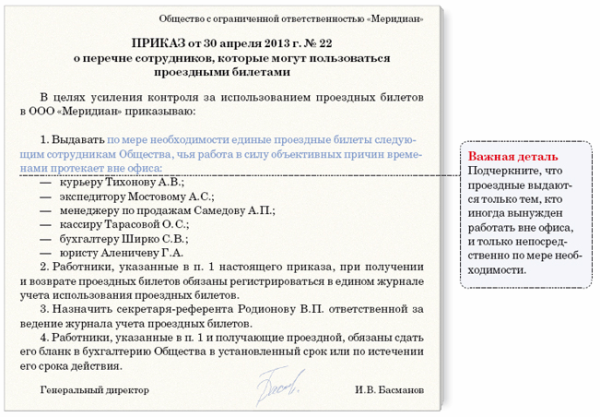

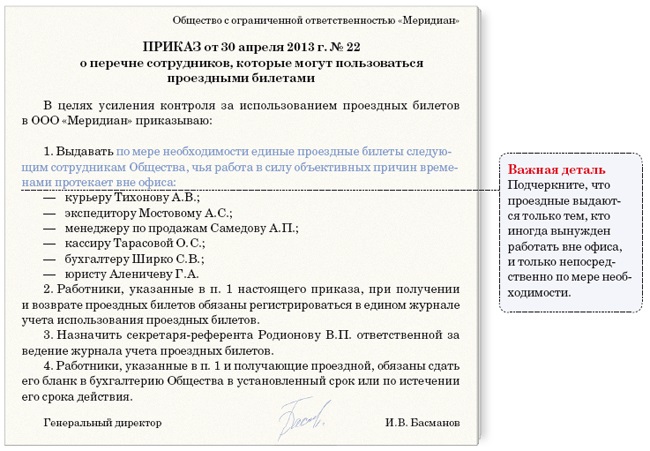

В любом случае список тех, кому вы разрешаете пользоваться проездными билетами, надо закрепить в отдельном приказе. Образец такого приказа вы найдете ниже.

Кроме того, обязанность компании компенсировать своим сотрудникам расходы на проезд, в том числе выдавать проездные билеты, пропишите в коллективном или трудовых договорах (допсоглашениях к ним).

Как отразить затраты на проездные билеты в бухгалтерском и налоговом учете

В бухучете оплаченные проездные билеты учитывайте на счете 50 «Касса» субсчет 50-3 «Денежные документы». Это следует из Инструкции по применению Плана счетов, утвержденной приказом Минфина России от 31 октября 2000 г. № 94н. При этом затраты на покупку проездных билетов можно отнести на расходы по обычным видам деятельности (п. 5 ПБУ 10/99 ).

В налоговом учете стоимость проездных билетов отнесите к прочим расходам на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ. Разумеется, при условии, что сотрудники ездили в деловые поездки, а не по личным делам. Тогда налоговики не будут против (п. 2 письма ФНС России от 6 августа г. № ШС-37-3/8488 ). Но помните, что учесть в налоговой базе сумму проезда можно, только если компания обязана оплачивать такие расходы согласно трудовому или коллективному договору (ст. 255. п. 21 ст. 270 Налогового кодекса РФ).

А как быть с налогом на доходы физических лиц сотрудников? Как правило, исчислять НДФЛ не придется. Ведь вы выдаете работникам проездной для выполнения их трудовых обязанностей (ст. 41 Налогового кодекса РФ. письмо Минфина России от 6 мая 2006 г. № 03-05-01-04/117 ). То же касается и страховых взносов (подп. «и» п. 2 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ ).

Служебный характер поездок можно подтвердить записями в журнале учета проездных билетов и приказом. Да и сложно проследить за тем, чтобы сотрудники не использовали билеты для личных целей. К тому же проездные зачастую безлимитные, просто действуют они ограниченный период.

Если заметили в тексте опечатку, выделите ее и нажмите Ctrl+Enter

Проездной билет для сотрудника: как оформить и учесть

Во многих компаниях есть сотрудники, работа которых связана с постоянными разъездами по городу и прилегающим населенным пунктам. Обычно это курьеры, торговые представители, страховые агенты. А некоторым работникам приходится колесить по городу пусть и не постоянно, но с завидной регулярностью, например юристам, корреспондентам, мерчендайзерам и т. д. Да и самому бухгалтеру, особенно в отчетный период, иной раз приходится ездить едва ли не больше, чем курьеру.

Как правило, таким сотрудникам организация:

заранее покупает проездной билет — единый или на определенные виды транспорта, в зависимости от нужд; постфактум компенсирует стоимость купленного ими билета.

Как приобрести билеты с минимальными потерями для кармана фирмы, мы и расскажем.

Закрепляем «разъездной» статус

РАССКАЗЫВАЕМ РУКОВОДИТЕЛЮ

Работодатель вправе сам решать, чью работу отнести к разъездной.

Сотрудникам, чья работа носит разъездной характер, работодатель обязан возместить затраты, связанные со служебными поездками, в частности расходы на проезд. Перечень работ, профессий, должностей «разъездных» работников может устанавливаться коллективным договором, соглашениями, локальными нормативными актам и ст. 168.1 ТК РФ. Собственно, как и порядок и размеры возмещения расходов на проезд.

Образец положения о разъездном характере работы можно найти: раздел «Формы документов» системы КонсультантПлюс (информационный банк «Деловые бумаги»)

2) утвердить приказом руководителя или соответствующим приложением к локальному акту сводный перечень «разъездных» должностей:

Оформляем журнал учета проездных билетов для сотрудников

Ваша компания сама закупает проездные билеты для сотрудников? В такой ситуации стоит завести специальный журнал учета билетов. В нем вы будете фиксировать, кому из сотрудников выдали проездной документ, когда тот его получил и когда вернул.

Рассмотрим, как его составить. В первую очередь журнал учета билетов нужен, чтобы отмечать всех работников, которым выдаете проездные. Поэтому предусмотрите в этом документе графу, где вы укажете фамилию, имя, отчество сотрудника и его должность ( 1 ).

Журнал учета билетов может содержать еще одну важную графу для заполнения — пункт назначения ( 2 ). Информация из нее поможет в случае проверки доказать налоговикам, что работники брали проездной билет для служебных, а не личных целей. И тогда вы без проблем сможете признать расходы на приобретение таких проездных в налоговом учете.

Правда, не всегда удастся вписывать точный пункт назначения. Скажем, бухгалтер или кассир едет по месту назначения — в банк — прямо из офиса. В тот же день они возвращаются на работу и сдают билет. В таком случае назвать пункт просто — он один. Но билет вы можете выдать работнику сразу как минимум на месяц. Здесь уже указать место назначения не получится. Поэтому журнал учета билетов будет содержать в соответствующей графе прочерк ( 3 ).

Также в журнале надо зафиксировать номер переданного в пользование проездного ( 4 ), указать дату и время ( 5 ) его выдачи. По факту возврата — соответствующие дату и время ( 6 ). И наконец, при получении и возврате работник должен ставить в журнале свою подпись ( 7 ).

Кстати, как вариант, вы можете поручить вести журнал учета билетов какому-нибудь работнику. Например, секретарю. И всю ответственность за учет билетов возложить на него. То есть он может ставить подпись в том, что выдал проездные. А затем в том, что документ сдан в бухгалтерию. Для этого вы можете ввести дополнительные графы.

Каким работникам компания будет выдавать билеты

Понятно, что обеспечивать проездными ваша компания будет не всех работников, а только тех, кто в них нуждается в силу своих обязанностей. Например, это могут быть сотрудники, которые работают в разъездном режиме — курьеры, торговые представители, менеджеры по продажам, экспедиторы. По решению руководства таковыми можно признать и других работников, которые вынуждены ездить за пределы офиса в рабочее время по производственной необходимости. В частности, бухгалтеры и юристы.

Список тех, кому вы разрешаете пользоваться проездными, надо закрепить в отдельном приказе, и вести учет билетов на его основании. Вот образец такого приказа.

Бухгалтерский и налоговый учет билетов

В бухучете оплаченные проездные билеты учитывайте на счете 50 »Касса» субсчет 50-3 »Денежные документы». Это следует из Инструкции по применению Плана счетов, утвержденной приказом Минфина России от 31 октября 2000 г. № 94н. При этом затраты на покупку проездных билетов можно отнести на расходы по обычным видам деятельности (п. 5 ПБУ 10/99 ).

В налоговом учете стоимость проездных билетов отнесите к прочим расходам на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса. Разумеется, при условии, что сотрудники ездили в деловые поездки, а не по личным делам. Тогда налоговики не будут против. Но помните, что учесть в налоговой базе сумму проезда можно, только если компания обязана оплачивать такие расходы согласно трудовому или коллективному договору.

А как быть с налогом на доходы физических лиц сотрудников? Как правило, исчислять НДФЛ не придется. Ведь вы выдаете работникам проездной для выполнения их трудовых обязанностей ( ст. 41 Налогового кодекса РФ ). То же касается и страховых взносов (подп. »и» п. 2 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ ).

Служебный характер поездок можно подтвердить записями в журнале учета билетов и приказом. Да и сложно проследить за тем, чтобы сотрудники не использовали билеты для личных целей. К тому же проездные зачастую безлимитные, просто действуют они ограниченный период.

Еще по этой теме:

Статья: Вопросы учета и налогообложения при приобретении предприятием проездных билетов для сотрудников и использовании личных легковых автомобилей и мотоциклов в служебных целях (Васильева Л.А.) («Консультант Бухгалтера», 2002, n 9)

«Консультант Бухгалтера», N 9, 2002

ВОПРОСЫ УЧЕТА И НАЛОГООБЛОЖЕНИЯ ПРИ ПРИОБРЕТЕНИИ

ПРЕДПРИЯТИЕМ ПРОЕЗДНЫХ БИЛЕТОВ ДЛЯ СОТРУДНИКОВ

И ИСПОЛЬЗОВАНИИ ЛИЧНЫХ ЛЕГКОВЫХ АВТОМОБИЛЕЙ

И МОТОЦИКЛОВ В СЛУЖЕБНЫХ ЦЕЛЯХ

Транспортные расходы являются объективными затратами предприятия при организации производственного процесса. Одним из видов транспортных расходов является доставка персонала к месту работы. Другим — транспортное обеспечение в процессе выполнения служебных обязанностей.

Несмотря на то что в соответствии с пп.11 п.1 ст.264 НК РФ расходы на содержание служебного транспорта (автомобильного, железнодорожного, воздушного и иных видов транспорта) включены в состав прочих расходов, связанных с производством и (или) реализацией продукции (работ, услуг), немногие предприятия используют служебный транспорт для обеспечения транспортных потребностей персонала.

Чаще всего предприятие либо приобретает проездные билеты для своих сотрудников, либо выплачивает им компенсацию за использование личных легковых автомобилей и мотоциклов в служебных целях.

Бухгалтерский учет и налогообложение операций

по приобретению предприятием проездных билетов

Предприятие вправе приобрести проездные билеты для тех своих сотрудников, которые в процессе выполнения своих служебных обязанностей вынуждены совершать поездки на городском транспорте. Список таких сотрудников должен быть утвержден приказом руководителя. Заметим при этом, что обоснование «экономической оправданности» и «производственной необходимости» понесенных расходов при исчислении налога на прибыль будет заботой предприятия, так как зачастую у налоговых органов по этому вопросу имеется собственное мнение.

Несмотря на относительно небольшую стоимость проездных билетов, необходимо внимательно отнестись к организации учета их выдачи и отчетности по использованию.

Для целей бухгалтерского учета затраты на покупку проездных билетов для сотрудников, работа которых имеет разъездной характер, относится к расходам от обычных видов деятельности (п.5 ПБУ 10/99). Для их отражения в учете в соответствии с приказом об учетной политике может использоваться счет 20 «Основное производство», счет 26 «Общехозяйственные расходы» или счет 44 «Расходы на продажу» при первоначальном отражении этих операций на соответствующих счетах расчетов.

Обеспечение сотрудников проездными билетами может осуществляться либо в виде выдачи средств под отчет конкретному лицу (с предоставлением им впоследствии авансового отчета), либо в виде выдачи непосредственно проездных билетов, приобретенных предприятием для своих сотрудников.

Рассмотрим отражение указанных операций на примерах.

Пример 1. Руководителем предприятия утвержден приказ следующего содержания:

Приказ N 2002-1 от 1 февраля 2002 г.

а) Иванов А.А. — курьер;

б) Петров В.А. — менеджер по продажам.

2. В связи с отсутствием у предприятия служебного транспорта и разъездным характером работ указанных сотрудников предусмотреть выдачу им денежных средств на приобретение проездных билетов под отчет. Срок выдачи денежных средств установить 25-го числа месяца, предшествующего отчетному.

3. Установить, что в течение 3-х дней после окончания отчетного месяца сотрудник должен отчитаться перед бухгалтерией об использовании полученных средств, представив авансовый отчет с приложением проездного билета.

Директор ООО «Оптовик» Лебедев А.А.

На основании приказа N 2002-1 бухгалтерия предприятия 25 февраля 2002 г. выдала соответствующим сотрудникам денежные средства под отчет на приобретение проездных билетов, отразив это в учете проводкой:

дебет счета 71 «Расчеты с подотчетными лицами» кредит счета 50 «Касса» — выданы денежные средства под отчет для приобретения проездных билетов.

Подотчетные лица приобрели проездные билеты и осуществляли по ним поездки по городу в течение марта 2002 г.

2 апреля 2002 г. подотчетные лица составили авансовые отчеты о расходовании полученных средств, приложив к ним проездные билеты, и сдали отчеты в бухгалтерию.

После утверждения авансовых отчетов оформляется проводка:

дебет счета 26 (или дебет счета 20, или дебет счета 44) кредит счета 71 — на основании авансовых отчетов списаны затраты на приобретение проездных билетов.

Пример 2. Руководителем предприятия утвержден приказ следующего содержания:

Приказ N 16 от 1 февраля 2002 г.

по ООО «Строитель»

1. Утвердить следующий Перечень должностей сотрудников, работа которых носит разъездной характер:

а) Целищев — А.А. — торговый агент;

б) Семенов В.А. — менеджер по продажам.

2. В связи с отсутствием у предприятия служебного транспорта и разъездным характером работ указанных сотрудников предусмотреть обеспечение указанных сотрудников проездными билетами.

3. Приобретение проездных билетов осуществлять централизованно на основании соответствующего договора с транспортной организацией.

4. Установить, что в течение 3-х дней после окончания отчетного месяца каждый сотрудник должен отчитаться перед бухгалтерией, представив авансовый отчет с приложением проездного билета.

Директор ООО «Строитель» Васильев Е.К.

На основании приказа N 16 бухгалтерия предприятия либо перечисляет денежные средства на счет транспортной организации, либо выдает денежные средства подотчетному лицу, приобретающему за наличный расчет проездные билеты для всех сотрудников, указанных в приказе.

При этом выполняются проводки:

дебет счета 71 кредит счета 50 — выданы средства под отчет для централизованного приобретения проездных билетов или:

дебет счета 76 «Расчеты с разными дебиторами и кредиторами» кредит счета 51 «Расчетные счета» — перечислено транспортной организации за проездные билеты для сотрудников.

Полученные проездные билеты до выдачи их соответствующим работникам числятся в составе денежных документов.

Эта операция оформляется проводками:

дебет счета 50, субсчет 3 «Денежные документы» кредит счета 71 — подотчетное лицо сдало приобретенные проездные билеты для сотрудников или:

дебет счета 50 кредит счета 76 — оприходованы проездные билеты, полученные от транспортной организации.

Независимо от способа приобретения проездных билетов их выдача под отчет для использования сотрудникам и последующий авансовый отчет об их использовании обязателен.

Эти операции отражаются следующими проводками:

дебет счета 71 кредит счета 50 — выданы проездные билеты сотрудникам;

дебет счета 26 (или дебет счета 20, или дебет счета 44) кредит счета 71 — подотчетными лицами предоставлены авансовые отчеты с приложением использованных проездных билетов.

Операции по обеспечению работников проездными билетами затрагивают вопросы исчисления налога на прибыль, налога на доходы физических лиц и единого социального налога. Рассмотрим налоговые последствия приобретения проездных билетов в отношении каждого из этих налогов.

Налог на прибыль

В общем случае для налогового учета в целях исчисления налога на прибыль расходами в соответствии с п.1 ст.252 НК РФ признаются обоснованные (то есть экономически оправданные) затраты, оценка которых выражена в денежной форме.

Кроме того, требуется оформление понесенных расходов документами в соответствии с законодательством РФ, а также выполнение условия, что затраты произведены для осуществления деятельности, направленной на получение дохода.

Наличие у предприятия территориально удаленных обособленных подразделений (нескольких торговых точек, складов, дополнительных офисов) будет свидетельствовать о необходимости приобретения проездных билетов для сотрудников, осуществляющих внутригородские поездки между ними.

В должностных инструкциях сотрудников, которые обеспечиваются проездными документами, следует указывать, что их работа связана с постоянными разъездами.

На основании Письма УМНС России по г. Москве от 11 апреля 2001 г. N 03-12/17001, приказа руководителя и соответствующей записи в должностной инструкции достаточно, чтобы подтвердить «производственную направленность» расходов на приобретение проездных в г. Москве.

При наличии на предприятии служебного автотранспорта необходимость приобретения проездных для сотрудников следует обосновать в бизнес — плане, приведя расчет экономической целесообразности обеспечения сотрудников проездными документами (например, использование для поездок менеджера служебного автобуса для предприятия требует больших затрат, чем обеспечение этого же сотрудника проездным билетом).

Не секрет, что проездные билеты, выданные сотрудникам, используются не только в ходе исполнения служебных обязанностей, но и для проезда к месту работы и обратно. Кроме того, использование проездного в личных целях (например, в выходные и праздничные дни) ничем не ограничено.

Этот факт трактуется налоговыми органами как оплата предприятием потребляемых работником транспортных услуг в личных целях, что зачастую ведет к конфликтным ситуациям при проверке. Особенно «проблемным» выглядит приобретение проездных билетов для кассира или бухгалтера, чья работа, по мнению налоговых органов, не связана с постоянными служебными разъездами, а по мнению предприятия, требует ежедневных поездок по городу (в банк, налоговую инспекцию, органы статистики и т.п.).

При этом налоговые органы ссылаются на Постановление Совмина РСФСР от 4 мая 1963 г. N 521 «Об упорядочении использования предприятиями, организациями и учреждениями средств на приобретение билетов на городском пассажирском транспорте» (в настоящее время Постановление N 521 не действует), который не содержал в перечне сотрудников, обеспечиваемых проездными билетами, таких должностей, как бухгалтер, кассир, менеджер и т.п. а требования Постановления N 521 относились только к бюджетным учреждениям. В настоящее время в соответствии с Письмом Минфина России от 26 декабря 2001 г. N 04-04-06/508 руководитель коммерческой организации вправе утвердить перечень тех сотрудников, чья работа связана с разъездами. А в соответствии с пп.1 п.1 ст.253 НК РФ затраты на покупку проездных билетов могут быть учтены при исчислении налога на прибыль.

Налог на доходы физических лиц

Если приобретение проездных билетов для сотрудников связано с производственной необходимостью, которую предприятие должно доказать (приказами, должностными инструкциями, схемой расположения обособленных подразделений, журналом учета поездок и т.п.), то оплату проездных следует рассматривать не как доход работника, а как компенсационные затраты, производимые предприятием в ходе осуществления производственного процесса.

В этом случае оплата проездных не является дополнительным доходом работника и удержание НДФЛ не производится.

Единый социальный налог

Позиция налоговых органов в отношении начисления ЕСН на стоимость проездных билетов отражена в Письме Минфина России от 26 декабря 2001 г. N 04-04-06/508: «При наличии приказа руководителя, утверждающего перечень должностей, имеющих разъездной характер, соответствующих записей в должностных инструкциях и наличии журнала учета поездок начислять ЕСН на стоимость проездных не требуется».

Вывод: наличие должным образом оформленных документов позволяет включать стоимость проездных в себестоимость для целей налогообложения и не начислять НДФЛ и ЕСН.

Примечание. Ситуация с начислением НДФЛ и ЕСН на стоимость проездных еще более упрощается, если расходы на проездные не будут отнесены на себестоимость для целей налогообложения. То есть если в соответствии со ст.236 НК РФ предприятие не уменьшает налогооблагаемую прибыль на стоимость проездных билетов (не относит их по приказу руководителя к расходам, учитываемым при исчислении налога на прибыль), то и НДФЛ, и ЕСН в соответствии с п.3 ст.236 НК РФ на их стоимость не начисляются.

по выплате компенсаций за использование личных

легковых автомобилей и мотоциклов для служебных поездок

Законодательством разрешается использование личных легковых автомобилей и мотоциклов для служебных поездок. История этого вопроса относится к изданию Письма Минфина России от 21 июля 1992 г. N 57 «Об условиях выплаты компенсации работникам за использование ими личных легковых автомобилей для служебных поездок», зарегистрированного в Минюсте России 22 июля 1992 г. под N 13.

Письмо Минфина России N 57 содержит основные требования к порядку назначения и выплаты компенсаций, а также указания по их документальному оформлению.

Следует обратить внимание на следующее.

1. Компенсация выплачивается лишь в случаях, когда выполнение должностных обязанностей работником предприятия связано с постоянными служебными разъездами. Этот факт должен найти подтверждение в приказе, которым утверждается перечень должностей, работники которых вправе претендовать на компенсацию, и соответствующих должностных инструкциях.

2. Размер компенсации зависит от марки автомобиля.

3. Основанием для определения класса автомобиля является технический паспорт, где указывается рабочий объем двигателя.

4. Для получения компенсации работник должен представить личное заявление с приложением копии технического паспорта, принадлежащего ему автомобиля (мотоциклов).

5. Назначение компенсации производится руководителем предприятия и оформляется приказом.

6. Размер компенсации может быть скорректирован (уменьшен) в соответствии с интенсивностью использования автомобиля, в случае, если по решению руководителя служебные разъезды осуществляются не полный рабочий день (не весь месяц).

7. В установленном предельном размере компенсации учтен износ автомобиля, затраты на горюче — смазочные материалы, техническое обслуживание и технический ремонт. Любые другие выплаты денежных сумм сверх установленных предельных размеров компенсации влекут за собой, кроме корректировки прибыли в целях налогообложения, необходимость удержания НДФЛ и начисления ЕСН.

8. Выплаты компенсаций не предусмотрены за использование работниками предприятий личного грузового автотранспорта и микроавтобусов.

9. Размер компенсации не зависит от количества календарных дней в месяце и выплачивается один раз в месяц.

10. Если личный автомобиль не используется для служебных целей по каким-либо причинам (поломка, нахождение работника в отпуске, болезнь и т.п.), то выплата компенсации не производится.

11. Нормативы компенсаций неоднократно менялись. Действующие нормы компенсаций за использование личных легковых автомобилей в служебных целях приведены в Постановлении Правительства РФ от 8 февраля 2002 г. N 92 и составляют для сотрудников, использующих свой автомобиль с объемом двигателя свыше 2000 куб. см, — 1500 руб. а при объеме двигателя до 2000 куб. см — 1200 руб. ежемесячно. Заметим, что объем двигателя определяется по данным технического паспорта транспортного средства, у большинства легковых автомобилей иностранного и отечественного производства он превышает 2000 куб. см.

12. Нормативы для выплаты компенсации при использовании в служебных целях личных мотоциклов в Постановлении Правительства от 8 февраля 2002 г. N 92, применяемом с 1 января 2002 г. вообще не упомянуты. Ранее действовавшие нормативы, утвержденные Приказом Минфина России от 4 февраля 2000 г. N 16н, предполагали их выплату в размере 91 руб. в месяц, и только для работников сельских и поселковых администраций.

По мнению автора, применять «старые» нормативы компенсаций при использовании мотоциклов для служебных целей в 2002 г. не следует. В пп.11 п.1 ст.264 НК РФ сказано, что в 2002 г. в расчет налога на прибыль указанные затраты включаются в пределах норм, которые должно утвердить Правительство РФ. На момент написания данной статьи нормы компенсаций на служебное использование мотоциклов Правительством Российской Федерации не установлены, а ранее действовавшие нормы утверждены только Приказом Минфина России.

Бухгалтерский учет начисления и выдачи компенсаций организуется с использованием счетов 20 (26, 44), так как в соответствии с п.5 ПБУ 10/99 они могут классифицироваться как расходы по обычным видам деятельности.

Начисление компенсаций отражается проводкой:

дебет счета 20 (или дебет счета 26, или дебет счета 44) кредит счета 73 «Расчеты с персоналом по прочим операциям» — начислена компенсация за использование личного легкового автомобиля в служебных целях;

дебет счета 73 кредит счета 50 — выдана компенсация из кассы.

Для целей налогообложения налогом на прибыль следует помнить, что расходы по компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов принимаются в пределах норм, устанавливаемых Правительством РФ. Они являются прочими расходами, связанными с производством и (или) реализацией (пп.11 п.1 ст.264 НК РФ).

Если предприятие использует порядок признания расходов по методу начисления, то датой их осуществления является дата выплаты из кассы компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов (пп.4 п.7 ст.272 НК РФ).

Если предприятие использует кассовый метод определения расходов, то они признаются таковыми после их фактической оплаты (п.3 ст.273 НК РФ).

Таким образом, факт выплаты компенсации за использование личных легковых автомобилей и мотоциклов и при методе начисления, и при кассовом методе служит основанием для увеличения расходной части, уменьшающей доходы при исчислении налога на прибыль.

Если предприятие выплачивает компенсации в пределах установленных норм, то расхождений в бухгалтерском и налоговом учете не будет.

Если предприятие выплачивает компенсации выше установленных норм, то для целей налогообложения необходимо учесть только «нормативное» значение компенсации, произведя доначисление по налогу на прибыль, ЕСН и НДФЛ с сумм превышения выплаченной компенсации над установленной.

Пример 3. Предприятие «Строитель» по распоряжению руководителя выплачивает компенсацию за использование личного легкового автомобиля в повышенном размере — 4000 руб. ежемесячно, отражая это проводками:

дебет счета 26 кредит счета 73 — 4000 руб. — начислена компенсация за использование личного легкового автомобиля для служебных поездок;

дебет счета 73 кредит счета 50 — 4000 руб. — выдана компенсация из кассы.

В последний день отчетного месяца компенсация, отраженная в составе общехозяйственных расходов в сумме 4000 руб. списывается на себестоимость продукции (работ, услуг) для целей бухгалтерского учета проводками:

дебет счета 20 кредит счета 26 — списаны общехозяйственные расходы;

дебет счета 90, субсчет «Себестоимость продаж» кредит счета 20 — сформированы расходы по обычным видам деятельности.

Для целей налогообложения необходимо сравнить фактически выплаченную сумму компенсации с нормативной величиной, и исключить сверхнормативные расходы из налогооблагаемой базы по налогу на прибыль.

1) фактическая величина компенсации — 4000 руб.;

2) нормативная величина компенсации, учитываемая при расчете налога на прибыль (для данной марки автомобиля), — 1500 руб.;

3. Сверхнормативная величина компенсации — 2500 руб. (4000 — 1500).

Кроме того, «сверхнормативную» величину компенсации следует включить в налогооблагаемый доход работника, исчислив НДФЛ по ставке 13 процентов, так как в базу для исчисления НДФЛ не включаются компенсационные выплаты только в пределах норм, связанные с исполнением физическим лицом трудовых обязанностей (п.3 ст.217 НК РФ).

Аналогичная ситуация и в отношении начисления ЕСН на «сверхнормативную» величину компенсации при использовании личных легковых автомобилей в служебных целях (см. пп.2 п.1 ст.238 НК РФ). При отсутствии прямого указания на доначисление ЕСН на сверхнормативную величину компенсации в пп.2 п.1 ст.238 НК РФ приводится состав сумм, не подлежащих налогообложению, все виды установленных законодательством компенсационных выплат только в пределах норм, связанных, в частности, с выполнением трудовых обязанностей работником.

Статьи по теме

Почему этот документ важен: Журнал учета проездных билетов поможет контролировать их использование. А также обосновать деловую цель поездок работников для налогового учета. В чем часто ошибаются: Забывают указать дату и время, когда работник вернул корпоративный проездной обратно.

Когда потребуется документ

Ваши сотрудники в течение дня, выполняя служебные задания, часто пользуются общественным транспортом? Тогда скорее всего вы оплачиваете им расходы на проезд по городу. Тут есть несколько вариантов. Можно выдавать деньги под отчет. И работники сами будут покупать себе проездные билеты, а потом отчитываться. Или руководство может установить таким сотрудникам фиксированные надбавки к зарплате. Размер подобных доплат будет в пределах примерных ежемесячных трат на проезд.

Если ваша компания на упрощенке Рекомендации, данные в статье, будут интересны и упрощенщикам. Но стоимость проездных получится списать только в составе расходов на оплату труда. При этом придется исчислить НДФЛ и страховые взносы.

Руководство вашей компании склоняется больше к выдаче проездных? Для такого случая и стоит завести специальный журнал учета билетов. В нем вы будете фиксировать, кому из сотрудников выдали проездной документ, когда тот его получил и когда вернул (подробнее читайте дальше и см. образец ниже).

Как составить и вести журнал учета проездных билетов

В первую очередь в журнале вы будете отмечать всех работников, которым выдаете проездные. Поэтому предусмотрите в этом документе графу, где вы укажете фамилию, имя, отчество сотрудника и его должность (1).

Еще одна важная графа для заполнения — пункт назначения (2). Информация из нее поможет в случае проверки доказать налоговикам, что работники брали проездной билет для служебных, а не личных целей. И тогда вы без проблем сможете признать расходы на приобретение таких проездных в налоговом учете.

Осторожно! Вести журнал учета проездных билетов поручите отдельному сотруднику.

Также в журнале надо зафиксировать номер переданного в пользование проездного (4), указать дату и время (5) его выдачи. По факту возврата — соответствующие дату и время (6). И наконец, при получении и возврате работник должен ставить в журнале свою подпись (7).

Кому в компании положены проездные билеты

Понятно, что обеспечивать проездными ваша компания будет не всех работников, а только тех, кто в них нуждается в силу своих обязанностей. Например, это могут быть сотрудники, которые работают в разъездном режиме — курьеры, торговые представители, менеджеры по продажам, экспедиторы. По решению руководства таковыми можно признать и других работников, которые вынуждены ездить за пределы офиса в рабочее время по производственной необходимости. В частности, бухгалтеры и юристы.

Как отразить затраты на проездные билеты в бухгалтерском и налоговом учете

В бухучете оплаченные проездные билеты учитывайте на счете 50 «Касса» субсчет 50-3 «Денежные документы». Это следует из Инструкции по применению Плана счетов, утвержденной приказом Минфина России от 31 октября 2000 г. № 94н. При этом затраты на покупку проездных билетов можно отнести на расходы по обычным видам деятельности (п. 5 ПБУ 10/99).

В налоговом учете стоимость проездных билетов отнесите к прочим расходам на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ. Разумеется, при условии, что сотрудники ездили в деловые поездки, а не по личным делам. Тогда налоговики не будут против (п. 2 письма ФНС России от 6 августа 2010 г. № ШС-37-3/8488). Но помните, что учесть в налоговой базе сумму проезда можно, только если компания обязана оплачивать такие расходы согласно трудовому или коллективному договору (ст. 255, п. 21 ст. 270 Налогового кодекса РФ).

А как быть с налогом на доходы физических лиц сотрудников? Как правило, исчислять НДФЛ не придется. Ведь вы выдаете работникам проездной для выполнения их трудовых обязанностей (ст. 41 Налогового кодекса РФ, письмо Минфина России от 6 мая 2006 г. № 03-05-01-04/117). То же касается и страховых взносов (подп. «и» п. 2 ч. 1 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ).