Заполнение платежных поручений налог на имущество

Оглавление:

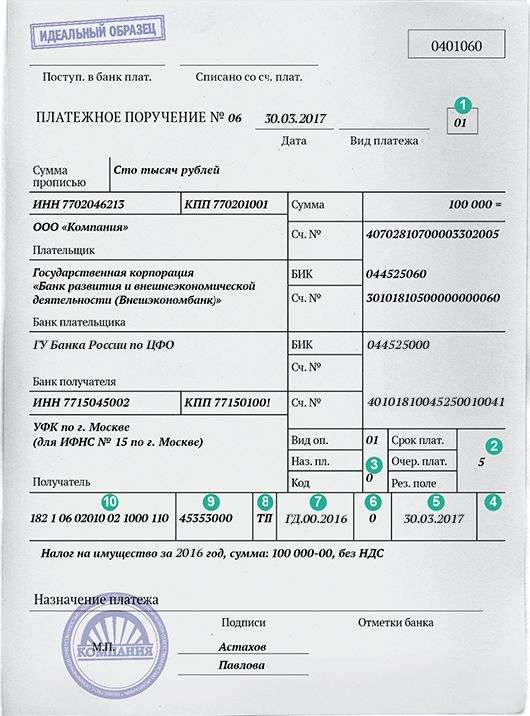

Образец заполнения платежного поручения(Налог на Имущество)

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п. всё есть ниже)

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к. он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён. Также платежки можно сформировать с помощью онлайн-бухгалтерии, например этой .

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений? Я выложу тут образцы заполнения платежек в Excel для 2018-2019 годов, сделанные с помощью бесплатной программы Бизнес Пак. Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

Образец платежки

С 2017 года налоговые взносы можно уточнить если было правильное название банка и верный счет получателя. Остальные взносы необходимо возвращать и оплачивать заново.(подп. 4 п. 4 ст. 45 НК РФ).

Рассчитать все взносы и подготовить платежки можно помощью этого сервиса Месяц первый там бесплатно.

С 2017 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2017 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Налоги, в отличии от взносов начисляют и платят с округлением до целых рублей.

Назначение платежа: Авансовый платеж по налогу на имущество организации за III квартал 2018 года

Статус плательщика: Статус плательщика: 01 — для организаций / 09 — для ИП(если уплата своих налогов).

ИНН, КПП и ОКТМО не должны начинаться с нуля.

В поле 109(дата, ниже «резервного поля», справа) вписывают дату декларации, по которой платят налог. Но при УСН и всех фондах(ПФР, ФСС, ФОМС) ставят 0.

Рис.Образец заполнения платежного поручения(Налог на Имущество) в Бизнес Пак.

КБК Налог на Имущество

Актуально на 2018-2019 года. В 2018 году КБК не меняли.

Уплата налога на имущество

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату налога на имущество организации. В статье рассмотрены ключевые моменты подготовки платежного поручения:

Мы вместе проведем платеж и проверим взаиморасчеты с бюджетом.

Порядок уплаты налога на имущество

Налогоплательщики налога на имущество уплачивают (ст. 383 НК РФ):

Срок для уплаты налога на имущество и авансовых платежей устанавливается субъектом РФ (п.1 ст. 383 НК РФ).

Уплата производится в ИФНС:

Рассмотрим подробнее порядок формирования и уплаты налога на имущество в бюджет в программе.

Платежное поручение на уплату налога на имущество

Общие реквизиты

Платежное поручение на уплату налога на имущество в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения – кнопка Создать .

При этом необходимо правильно указать вид операции Уплата налога , тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов :

Необходимо обратить внимание на заполнение полей:

Налог на имущество организаций предопределен в справочнике Налоги и взносы . Для него заданы параметры:

Реквизиты получателя – ИФНС

Так как получателем налога на имущество является налоговая инспекция, куда подавалась декларация по налогу на имущество, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

- КБК – 18210602010021000110 «Налог на имущество организации по имуществу, не входящему в Единую систему газоснабжения». КБК подставляется автоматически из справочника Налоги и взносы.

- Код ОКТМО – код территории, по которой уплачивается налог. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 01-налогоплательщик (плательщик сборов) — юридическое лицо;

- УИН — 0, т.к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП-платежи текущего года;

- Налоговый период – ГД-годовой платеж, так как в данном случае налог на имущество уплачивается за налоговый период – год;

- Год – 2017, т.е. год, за который уплачивается налог;

- Номер документа – 0, т.к. документом, на основании которого производится платеж, является декларация, а у нее отсутствует реквизит Номер;

- Дата документа – 30.03.2018, т.е. дата подписания декларации.

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы . При необходимости поле можно отредактировать;

- от – дата уплаты налога, согласно выписке банка;

- Вх. номер и Вх. дата – номер и дата платежного поручения;

- Налог – Налог на имущество организаций, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета ;

- Вид обязательства – Налог;

- Отражение в бухгалтерском учете :

- Счет дебета — 68.08 «Налог на имущество»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

- Дт 68.08 Кт 51 – задолженность перед бюджетом по налогу на имущество погашена.

- положением № 383-П;

- приказом Минфина России «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» от 12.11.2013 № 107н — при составлении платежек по налогам, сборам и взносам.

- 01 — налогоплательщик (плательщик сборов) — юридическое лицо;

- 02 — налоговый агент;

- 06 — участник внешнеэкономической деятельности — юридическое лицо;

- 08 — плательщик — юридическое лицо (индивидуальный предприниматель), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

- 09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

- 10 — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

- 11 — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

- 12 — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства;

- 13 — налогоплательщик (плательщик сборов) — иное физическое лицо (клиент банка (владелец счета));

- 14 — налогоплательщик, производящий выплаты физическим лицам;

- 16 — участник внешнеэкономической деятельности — физическое лицо;

- 17 — участник внешнеэкономической деятельности — индивидуальный предприниматель;

- 18 — плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей;

- 19 — организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке;

- 21 — ответственный участник консолидированной группы налогоплательщиков;

- 22 — участник консолидированной группы налогоплательщиков;

- 24 — плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

- 25 — банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате суммы налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему), в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции;

- 26 — учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве;

- 27 — кредитные организации или их филиалы, составившие распоряжение о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных получателю и подлежащих возврату в бюджетную систему Российской Федерации;

- 28 — участник внешнеэкономической деятельности — получатель международного почтового отправления.

- сумма прописью «Двенадцать тысяч триста сорок пять рублей пятьдесят копеек», цифрами «12 345–50»;

- или сумма прописью «Десять тысяч рублей», цифрами «10 000=».

- наименование или Ф. И. О., если вы ИП или другое самозанятое лицо;

- банковские реквизиты: номер счета, наименование банка, его БИК и корреспондентский счет.

- ИНН и КПП;

- наименование;

- реквизиты счета.

- Вид операции. Платежному поручению присвоен шифр 01.

- Очередность платежа. Платежи контрагентам и в счет самостоятельной уплаты налогов, сборов, взносов имеют 5-ю очередь.

- Код. Для текущих налоговых и неналоговых платежей нужно проставить 0. Если оплата идет по документу, в котором есть УИП (уникальный идентификатор платежа), проставляется 20-значный код УИП.

- ТП — платежи текущего года;

- ЗД — добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа об уплате налогов (сборов);

- ТР — погашение задолженности по требованию налогового органа об уплате налогов (сборов);

- АП — погашение задолженности по акту проверки.

- статус плательщика — код 02, так как организация-плательщик является налоговым агентом;

- КБК для НДФЛ — 18210102010011000110;

- основание платежа — код ТП, т. к. это платеж текущего периода;

- периодичность уплаты — МС.02.2018, поскольку это платеж за февраль 2018 года.

- Поле «Вид платежа» оставляют пустым.

- В поле «Статус плательщика» прописывают «01» (юрлицо-налогоплательщик).

- Далее следует указать сумму налога, которая подлежит перечислению (прописью). Все суммы начисляют и уплачивают с округлением до целых рублей.

- В поле «ИНН плательщика» указывают ИНН организации, в поле «КПП» прописывают КПП, присвоенный ФНС.

- В поле «Плательщик» – название организации, далее указывают банк, БИК и номер расчетного счета.

- После этого вносится ИНН и КПП налоговой инспекции, в которую будет перечислен налог (уточнить реквизиты можно на ]]>сайте ФНС ]]> ).

- В поле «Получатель» надо указать наименование и номер ИФНС.

- В поле «Вид операции» ставится «01», в поле «Очередность платежа» – «5».

- В поле «КБК» вносят код КБК, который соответствует уплачиваемому налогу.

- Поле «Основание платежа» заполняют следующим образом: если налогоплательщик перечислил деньги своевременно – он указывает «ТП». При добровольном погашении просроченного налога прописывают «ЗД». Если платеж перечисляют по требованию налоговиков – следует указать «ТР», если по акту проверки ˗ «АП».

- В поле «Назначение платежа» следует прописать краткое пояснение к платежу. Например, «Налог на имущество организаций за 2017 год. Сумма платежа – 70 000,00 руб.».

- Заполнение поля «Номер документа» также имеет свои особенности. Если в поле «Основание платежа» указано «ТП» или «ЗД» – налогоплательщик проставляет в поле «Номер документа» «0», если «ТР» – указывается номер требования ИФНС об уплате налога, если «АП» – указывают номер решения, вынесенного по результатам проверки.

- «КВ.01.2018» (для авансовых платежей по налогу). Здесь соответственно указывают номер квартала и год, за который перечисляют налог.

- «ГД.00.2018» (для уплаты налога за год). Обозначается налоговый период по уплачиваемому налог.

- 182 1 06 02020 02 1000 110, если имущество входит в данную систему;

- 182 1 06 02010 02 1000 110, для имущества, не входящего в данную систему.

- указан ОКТМО с тремя прочерками в конце;

- указан ОКТМО, состоящий из неточного количества знаков, например 5 или 9;

- указан неверный код ОКТМО, в том числе другого региона;

- поле с ОКТМО вообще не заполнено.

Реквизиты платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет .

В данной форме необходимо проверить заполнение полей:

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

Распечатать платежное поручение можно по кнопке Платежное поручение . PDF

Уплата налога на имущество в бюджет

После уплаты налога на имущество в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета . PDF

Основные данные перенесутся из документа Платежное поручение .

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

Проводки по документу

Документ формирует проводку:

Образец заполнения платежки по налогу на имущество в 2014 году

Не смотря на то, что перечень объектов, которые подлежит обложению у организаций сократился, сам налог никуда не делся. Платить его всё равно нужно. На данной странице размещены образцы заполнения платежных поручений по налогу на имущество организаций по имуществу, не входящему в Единую систему газоснабжения. Предполагаем, что малый бизнес другого-то и не уплачивает.

Впрочем, для двух видов одного налога различными будут только коды бюджетной классификации. Остальные реквизиты в платежках заполняются одинаково. Не думаем, что вам нужно заморачиваться по этому поводу. Пусть у бухгалтеров Газпрома голова болит.

Платежные поручения по налогу на имущество организаций

Поскольку налог является региональным, отдельные вопросы налогообложения по нему регулируются законами субъектов Российской Федерации. В частности, законами регионов могут не устанавливаться отчетные периоды. Тогда и авансовых платежей не будет, а только перечисление за налоговый период, то есть за год. Квартальные расчеты также сдавать не придется. Однако мы рассмотрим первый вариант, когда уплачиваются авансы и сдаются расчеты налога.

Авансовые платежи

Отчетный период по налогу на имущество организаций каждый раз охватывает и предыдущие периоды, то есть увеличивается нарастающим итогом. Однако периодичность авансовых платежей квартальная. И даже при уплате налога по итогам года, в этом случае нужно ставить в реквизите налогового периода 4 квартал, а не год. Год будут писать те налогоплательщики, для которых установлена уплата налога только один раз за год.

КБК налог на имущество 2017 для юридических лиц

С 2017 года по некоторым налогам изменились коды бюджетной классификации. Но КБК налога на имущество 2017 для юридических лиц остались прежними. Таблицу с кодами и образец платежки вы найдете в этой статье.

Порядок уплаты налога на имущества для организаций в 2017 году не изменился. Сроки уплаты налога и авансов устанавливают местные власти. Например, в Москве авансы перечисляют не позднее 30 календарных дней после окончания отчетного периода (п. 2 ст. 3 Закона г. Москвы от 05.11.2003 № 64).

Сроки уплаты налога на имущество в 2017 году юридическими лицами (Таблица)

КБК налога на имущество для юридических лиц в 2017 году

КБК налога на имущество организаций в 2017 году не изменился. Все коды смотрите в таблице ниже.

Платежное поручение по налогу на имущество в 2017 году: образец

Верно заполнить платежное поручение по налогу очень важно. Ведь иначе деньги могут не поступить в бюджет. Тогда инспекторы начислят штрафы и пени. Наш образец поможет избежать ошибок.

Образец платежного поручения по налогу на имущество в 2017 году

Заполнение платежного поручения по налогу на имущество организаций в 2017 году

Заполнение платежного поручения по налогу на имущество организаций в 2017 году

В поле 104 впишите КБК налога. Информацию возьмите из таблицы выше. Коды для аванса и для налога за год одинаковые. Если же вы оплачиваете пени или штраф, то надо поставить другой КБК.

В поле 105 запишите ОКТМО. В этом коде может состоять из 8 или 11 цифр. Определить ОКТМО поможет общероссийский классификатор территорий муниципальных образований (ОК 033-2013).

Если организация перечисляет налог за год или аванс, то в поле 106 поставьте «ТП» (текущий платеж). При погашении задолженности запишите «ЗД». Если перечисляете деньги по требованию налоговиков, то поставьте «ТР».

В поле 107 запишите период (10 знаков). Первые два знака -периодичность платежа. Запишите КВ, если перечисляете аванс, и ГД — если налог по итогам года. Следующие две цифры — номер квартала. При уплате годового налога надо поставить 00. Последние 4 знака — год, за который платите налог или аванс. В этом году надо поставить 2017. Например, если компания перечисляет аванс по налогу на имущество за первый квартал, то поставьте КВ.01.2017. При уплате налога за 2017 год в поле следует записать ГД.00.2017.

Если вы перечисляете текущий платеж, то в поле 108 поставьте «0». Если вы перечисляете налог по требованию ИФНС, то запишите номер требования.

Если оплачиваете налог после того, как подали декларацию, то в поле 109 запишите дату подписания отчетности. Если до этого — поставьте «0». Если погашение недоимку по требованию налоговиков — поставьте дату требования в этом поле. Если требования инспекции не было — поставьте «0».

Поле 110 оставьте пустым. С 28 марта 2016 года в платежках по налогам и взносам не надо заполнять поле 110 «Тип платежа» (Указание Банка России от 06.11.2015 № 3844-У).

Заполнение платежного поручения в 2018 году — образец

Отправить на почту

Платежное поручение в 2018 году — образец этого документа будет оформлен по тем же правилам, что и в предшествующем году. Рассмотрим, как заполнить платежное поручение в 2018 году.

Форма платежного поручения в 2018 году (скачать бланк)

Платежное поручение — это форма по ОКУД 0401060. Она содержится в приложениях 2 и 3 к положению Банка России «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П. Скачать платежное поручение можно на нашем сайте.

Форма всем давно знакома. Она действует на протяжении многих лет и кардинально не менялась.

Заполнение платежного поручения в 2018 году

При заполнении платежного поручения следует руководствоваться:

Представим небольшую пошаговую инструкцию. При этом будем ориентироваться на заполнение реквизитов бумажного поручения, хотя в настоящее время мало кто делает платежки просто на бланке. Как правило, для этого пользуются специальными бухгалтерскими программами, а при электронных платежах — программным обеспечением типа «Банк — клиент».

Шаг 1. Указываем номер и дату платежки.

Нумерация платежных поручений производится в хронологическом порядке. Номер должен быть отличен от нуля и содержать не больше 6 символов. Дата в бумажном документе приводится в формате ДД.ММ.ГГГГ. В электронном поручении дата заполняется в формате, установленном банком.

Шаг 2. Указываем вид платежа.

Он может иметь значения «Срочно», «Телеграфом», «Почтой». Возможно и иное значение или его отсутствие, если такой порядок заполнения установлен банком. В электронной платежке значение указывается в виде кода, установленного банком.

Шаг 3. Статус плательщика.

Его указывают в поле 101, но только по платежам в бюджет. Перечень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н. Обычному плательщику могут пригодиться следующие:

Подробнее о статусе плательщика читайте в материале «Указываем статус составителя в платежном поручении — 2017-2018».

Шаг 4. Указываем сумму платежа.

Величина оплачиваемой суммы в платежке приводится цифрами и прописью.

Сумма прописью указывается с начала строки с заглавной буквы — в рублях и копейках (копейки пишутся цифрами). При этом слова «рубль» и «копейка» пишутся полностью, без сокращения. Если сумма в целых рублях, то копейки можно не указывать.

В сумме цифрами рубли отделяются от копеек знаком «–». Если платеж без копеек, после рублей ставят знак «=».

В электронном поручении сумма платежа цифрами указывается в формате, установленном банком.

Шаг 5. Заполняем реквизиты плательщика.

Как правило, реквизиты уже забиты в программу, поэтому заполнять их не придется. В то же время если у вас, например, несколько расчетных счетов, убедитесь, что указали тот, с которого собирались перевести деньги.

Шаг 6. Заполняем реквизиты получателя.

Они те же, что и у плательщика:

Если заполняется платежное поручение на уплату налогов, то в качестве получателя указывается соответствующее УФК, а рядом в скобках — наименование администратора доходов (инспекции или фонда). Реквизиты для уплаты можно узнать в ИФНС или фонде.

Если платеж не налоговый, платежные реквизиты берутся, например, из договора или счета на оплату.

Шаг 7. Приводим дополнительные коды и шифры.

Это таблица под банковскими реквизитами получателя платежа. В ней всегда указываются:

Шаг 8. Указываем информацию о платеже.

Если платеж не налоговый, все просто. В поле 24 нужно указать, на основании чего осуществляется платеж. Это может быть номер договора, счета и т. п. Также здесь приводится информация об НДС (ставке, сумме налога) или делается пометка: «НДС не облагается».

В платежках по налогам дополнительно требуется заполнить ряд ячеек над полем 24.

В первую очередь отражается КБК в соответствии с приказом Минфина России от 01.07.2013 № 65н.

Далее идет код по ОКТМО в соответствии с Общероссийским классификатором территорий муниципальных образований (утвержден приказом Росстандарта от 14.06.2013 № 159-СТ). Он должен совпадать с ОКТМО в декларации по соответствующему налогу.

В следующей ячейке указывается двузначный код основания платежа. Основные коды следующие:

Следующее поле — налоговый период. В формате ХХ.ХХ.ХХХХ приводится либо периодичность уплаты налогового платежа, либо конкретная дата его уплаты. Периодичность может быть месячной (МС), квартальной (КВ), полугодовой (ПЛ) или годовой (ГД).

Образцы заполнения показателя налогового периода:

МС.02.2018; КВ.01.2018; ПЛ.02.2018; ГД.00.2018; 04.09.2018.

Далее следуют ячейки для номера и даты документа, который является основанием платежа. Для текущих налоговых платежей в номере ставят 0, а в качестве даты указывают дату подписания декларации (расчета).

Поле 110 «Тип платежа» не заполняется.

Шаг 9. Подписываем платежное поручение.

Платежку на бумаге должно подписать лицо, чья подпись есть в банковской карточке. Электронное поручение подписывает тот, кто владеет ключом подписи. При наличии печати она проставляется на бумажном экземпляре.

Пример заполнения платежного поручения в 2018 году: образец

Покажем образец заполнения платежного поручения в 2018 году на условном примере.

Допустим, организации ООО «ИКС» требуется заплатить НДФЛ за февраль 2018 года в размере 22 340 руб.

О сроках, установленных для оплаты НДФЛ по зарплате, читайте в материале «Когда перечислять подоходный налог с зарплаты?».

Особенностью поручения будут:

Скачать образец заполнения платежного поручения — 2018 можно на нашем сайте.

Поля платежного поручения могут быть заполнены частично или полностью в зависимости от вида платежа (обычный или налоговый). Поле 22 «Код» может принимать значение 0 или быть заполнено, если известен идентификатор платежа. При налоговых платежах в платежном поручении дополнительно заполняются поля 104–109.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

Налог на имущество: платежка – образец 2018

Похожие публикации

Субъектам предпринимательской деятельности, которые должны перечислять налог на имущество, следует заполнять специальное платежное поручение. Данный документ содержит письменное распоряжение налогоплательщика о перечислении денежных средств в пользу государственного бюджета. Форма документа утверждена Положением Банка России от 19.06.2012 № 383-П.

Образец платежки по налогу на имущество (образец 2018 года) и порядок ее заполнения рассмотрим далее.

Особенности заполнения платежек по налогу на имущество

Компании рассчитывают имущественный налог самостоятельно. Налог на имущество граждан рассчитывает ИФНС, и затем рассылает физлицам уведомление с готовой формой для уплаты.

Все платежные реквизиты для перечисления налогов и код ОКТМО по месту нахождения имущества можно уточнить на ]]> сайте ФНС ]]> . Там же, в разделе « ]]> Заплати налоги ]]> » компании и граждане могут оформить документ на перечисление налога в режиме онлайн, введя необходимые сведения. При этом физлицу при оформлении платежа нужно указать номер УИН – индекс документа, указанный в полученном от ИФНС налоговом уведомлении.

Для компаний, уплачивающих налог на имущество, платежка (образец 2018 года) заполняется следующим образом:

Период, за который уплачивается налог

Данное поле заполняется с учетом того, что именно указано в поле «Основание платежа». Если в поле стоит «ТП» или «ЗД» – указывают установленную законодательством периодичность уплаты налога на имущество. Запись может иметь следующий вид:

Если в поле «Основание платежа» стоит «ТР» ˗ при определении периода налогоплательщик указывает дату требования. Если же в данном поле прописано «АП» – ставят «0».

Какие коды КБК применяются в 2018 году

Организации уплачивая налог за имущество, указывают КБК, различающиеся для имущества, которое входит или не входит в Единую систему газоснабжения:

КБК для уплаты налога на имущество физлиц зависит от места нахождения облагаемого имущества. Он указывается налоговиками в уведомлении на уплату имущественного налога.

Платежное поручение по налогу на имущество в 2018 году: подробный образец

Статьи по теме

Чтобы заплатить налог с имущества компании, оформите платежное поручение по налогу на имущество в 2018 году. Образец с комментариями убережет вас от ошибок.

Важно правильно указать все реквизиты в платежном поручении, чтобы налог поступил в бюджет. Иначе платеж попадет в «невыясненные». И налоговики доначислят компании пени и штрафы.

Скачать образец заполнения платежного поручения по налогу на имущество организаций в 2018 году>>

Скачать образец заполнения платежного поручения по налогу на имущество организаций в 2018 году>>

Срочная новость от ЦБ РФ: банкам запретили принимать платежные поручения с такими словами в назначении платежа>>>. Подробности читайте в журнале «Российский налоговый курьер».

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой 30%

Срок платежа и ставку налога уточняйте по месту нахождения имущества

Чтобы правильно рассчитать сумму налога к уплате, уточните в своем регионе ставку налога. Это можно узнать на сайте ФНС России nalog.ru в разделе электронные сервисы «Справочная информация о ставках и льготах по имущественным налогам».

Платежное поручение по налогу на имущество в 2018 год. Образец.

Какой указать КБК по налогу на имущество

Впишите в платежное поручение по налогу на имущество в 2018 году наименование платежа и соответствующий КБК. Наш онлайн сервис «Справочник КБК» поможет найти КБК для любого платежа: и по налогам, и по взносам.

За какое имущество платим налог

не входящее в Единую систему газоснабженияне

182 1 06 02010 02 1000 110

входящее в Единую систему газоснабжения

182 1 06 02020 02 1000 110

Перечисляйте авансовые платежи по налогу на имущество в сроки, которые установлены в вашем регионе (п.1 ст. 383 НК РФ).

Ниже мы привели удобный образец платежного поручение по налогу на имущество в 2018 году.

Проверьте правильность заполнения ОКТМО

Укажите в платежном поручении по налогу на имущество в 2018 году точное количество знаком ОКТМО. Он должен состоять из 8 или 11 знаков. И одновременно не должен иметь все значения ноль. Обратите внимание на частые ошибки в заполнении ОКТМО:

Если в платежном поручении по налогу на имущество в 2018 году компания укажет счет казначейства другого субъекта, то налог будет считаться неуплаченным. Платежное поручение нужно составить заново и указать правильные реквизиты (письмо ФНС России от 04.09.15 № ЗН-4-1/[email protected]).