Образец заявления по возврату госпошлины ифнс

ЗАЯВЛЕНИЕ В НАЛОГОВУЮ ИНСПЕКЦИЮ О ВОЗВРАТЕ ГОСУДАРСТВЕННОЙ ПОШЛИНЫ

образец, форма, бланк, шаблон, пример

2018 год

ВОЗВРАТ И ЗАЧЕТ ГОСУДАРСТВЕННОЙ ПОШЛИНЫ

1. Уплаченная государственная пошлина подлежит возврату плательщику частично или полностью в случае:

а) уплаты госпошлины в большем размере, чем это предусмотрено законодательством;

б) возвращения заявления, жалобы или иного обращения или отказа в их принятии судами либо отказа в совершении нотариальных действий уполномоченными на то органами и (или) должностными лицами. Если государственная пошлина не возвращена, ее сумма засчитывается в счет уплаты государственной пошлины при повторном предъявлении иска, административного иска, если не истек трехгодичный срок со дня вынесения предыдущего решения и к повторному иску, административному иску приложен первоначальный документ об уплате государственной пошлины;

в) прекращения производства по делу (административному делу) или оставления заявления (административного искового заявления) без рассмотрения Верховным Судом Российской Федерации, судами общей юрисдикции или арбитражными судами.

При заключении мирового соглашения до принятия решения Верховным Судом Российской Федерации, арбитражными судами возврату истцу подлежит 50 процентов суммы уплаченной им государственной пошлины. Данное положение не применяется в случае, если мировое соглашение заключено в процессе исполнения судебного акта.

Не подлежит возврату уплаченная государственная пошлина при добровольном удовлетворении ответчиком (административным ответчиком) требований истца (административного истца) после обращения указанных истцов в Верховный Суд Российской Федерации, арбитражный суд и вынесения определения о принятии искового заявления (административного искового заявления) к производству, а также при утверждении мирового соглашения, соглашения о примирении Верховным Судом Российской Федерации, судом общей юрисдикции;

г) отказа лиц, уплативших государственную пошлину, от совершения юридически значимого действия до обращения в уполномоченный орган (к должностному лицу), совершающий (совершающему) данное юридически значимое действие;

д) отказа в выдаче паспорта гражданина Российской Федерации для выезда из Российской Федерации и въезда в Российскую Федерацию, удостоверяющего в случаях, предусмотренных законодательством, личность гражданина Российской Федерации за пределами территории Российской Федерации и на территории Российской Федерации, проездного документа беженца;

е) направления заявителю уведомления о принятии его заявления об отзыве заявки на государственную регистрацию программы для ЭВМ, базы данных и топологии интегральной микросхемы до даты регистрации.

2. Не подлежит возврату государственная пошлина, уплаченная за государственную регистрацию заключения брака, расторжения брака, перемены имени, внесение исправлений и (или) изменений в записи актов гражданского состояния, в случае, если впоследствии не была произведена государственная регистрация соответствующего акта гражданского состояния или не были внесены исправления и изменения в записи актов гражданского состояния.

3. Заявление о возврате излишне уплаченной (взысканной) суммы государственной пошлины подается плательщиком государственной пошлины в орган (должностному лицу), уполномоченный совершать юридически значимые действия, за которые уплачена (взыскана) государственная пошлина.

К заявлению о возврате излишне уплаченной (взысканной) суммы государственной пошлины прилагаются подлинные платежные документы в случае, если государственная пошлина подлежит возврату в полном размере, а в случае, если она подлежит возврату частично, — копии указанных платежных документов.

Решение о возврате плательщику излишне уплаченной (взысканной) суммы государственной пошлины принимает орган (должностное лицо), осуществляющий действия, за которые уплачена (взыскана) государственная пошлина.

Возврат излишне уплаченной (взысканной) суммы государственной пошлины осуществляется органом Федерального казначейства.

Заявление о возврате излишне уплаченной (взысканной) суммы государственной пошлины по делам, рассматриваемым в судах, а также мировыми судьями, подается плательщиком государственной пошлины в налоговый орган по месту нахождения суда, в котором рассматривалось дело.

К заявлению о возврате излишне уплаченной (взысканной) суммы государственной пошлины по делам, рассматриваемым в судах общей юрисдикции, арбитражных судах, Конституционным Судом Российской Федерации и конституционными (уставными) судами субъектов Российской Федерации, мировыми судьями, прилагаются решения, определения и справки судов об обстоятельствах, являющихся основанием для полного или частичного возврата излишне уплаченной (взысканной) суммы государственной пошлины, а также подлинные платежные документы в случае, если государственная пошлина подлежит возврату в полном размере, а в случае, если она подлежит возврату частично, — копии указанных платежных документов.

Заявление о возврате излишне уплаченной (взысканной) суммы государственной пошлины может быть подано в течение трех лет со дня уплаты указанной суммы.

Возврат излишне уплаченной (взысканной) суммы государственной пошлины производится в течение одного месяца со дня подачи указанного заявления о возврате.

4. Не подлежит возврату государственная пошлина, уплаченная за государственную регистрацию прав, ограничений (обременений) прав на недвижимое имущество, сделок с ним, в случае отказа в государственной регистрации.

При прекращении государственной регистрации права, ограничения (обременения) права на недвижимое имущество, сделки с ним на основании соответствующих заявлений сторон договора возвращается половина уплаченной государственной пошлины.

5. Плательщик государственной пошлины имеет право на зачет излишне уплаченной (взысканной) суммы государственной пошлины в счет суммы государственной пошлины, подлежащей уплате за совершение аналогичного действия.

Указанный зачет производится по заявлению плательщика, предъявленному в уполномоченный орган (должностному лицу), в который (к которому) он обращался за совершением юридически значимого действия.

Заявление о зачете суммы излишне уплаченной (взысканной) государственной пошлины может быть подано в течение трех лет со дня принятия соответствующего решения суда о возврате государственной пошлины из бюджета или со дня уплаты этой суммы в бюджет.

К заявлению о зачете суммы излишне уплаченной (взысканной) государственной пошлины прилагаются: решения, определения и справки судов, органов и (или) должностных лиц, осуществляющих действия, за которые уплачивается государственная пошлина, об обстоятельствах, являющихся основанием для полного возврата государственной пошлины, а также платежные поручения или квитанции с подлинной отметкой банка, подтверждающие уплату государственной пошлины.

Заявление на возврат госпошлины в налоговую — образец

Отправить на почту

Заявление на возврат госпошлины в налоговую – образец его утвержден законодательно. Это документ, представление которого в ФНС позволяет гражданину или фирме вернуть из бюджета излишне уплаченную сумму пошлины. Главное — корректно заполнить соответствующее заявление по госпошлине.

Для чего нужно заявление в ИФНС о возврате госпошлины в налоговую

В соответствии с положениями ст. 333.40 НК РФ физлица или юрлица, уплатившие государству пошлину, вправе вернуть либо зачесть ее (в счет последующих аналогичных платежей).

Процедура возврата возможна, если:

Пошлина не возвращается, если она уплачена:

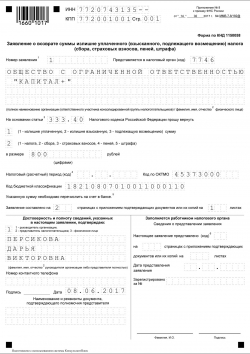

Возврат пошлины оформляется посредством направления в ИФНС заявления на возврат госпошлины по форме, утвержденной в приложении 8 к приказу ФНС РФ от 14.02.2017 № ММВ-7-8/[email protected] (эта форма применяется с 31.03.2017, до 31.03.2017 использовалась форма, утвержденная приказом ФНС РФ от 23.08.2016 № ММВ-7-8/[email protected]). Заявление о возврате государственной пошлины налогоплательщик должен успеть представить в ФНС в течение 3 лет с момента уплаты пошлины в бюджет.

Изучим особенности заполнения этого заявления.

Возврат ошибочно или излишне уплаченной госпошлины: какие документы и сведения требуются для заявления

В форме заявления на возврат госпошлины, утвержденной ФНС, указывается:

Заявление на возврат госпошлины подписывается налогоплательщиком.

Если заявление о возврате государственной пошлины пишет физическое лицо, не являющееся индивидуальным предпринимателем и не указавшее в заявлении свой ИНН, ему необходимо будет заполнить дополнительный лист заявления с указанием реквизитов документов, удостоверяющих личность, и адреса места жительства в Российской Федерации.

Письмо на возврат госпошлины в налоговую: где скачать бланк заявления и его образец

Для корректного оформления заявления на возврат госпошлины в налоговую образец вы можете скачать на нашем портале. Вам доступен документ, полностью соответствующий законодательным требованиям.

Помимо самого заявления, в качестве подтверждения произведенных расходов следует направлять в ИФНС дополнительные документы. Если судами или мировыми судьями принимались решения или определения по возврату государственной пошлины, то обязательно прикладываются платежные документы.

По платежным поручениям или квитанциям банка есть одна особенность, которую следует учитывать при подготовке пакета: если заявитель намерен вернуть полную сумму госпошлины, то отсылаются подлинники платежек, если в частичном размере, разрешается направлять копии поручений, поскольку оригиналы потребуются для истребования остальной части госпошлины.

Уплаченную в бюджет госпошлину по основаниям, прописанным в ст. 333.40 НК РФ, налогоплательщик вправе вернуть из бюджета. Для этого ему нужно направить в ФНС составленное по установленной форме заявление о возврате государственной пошлины в течение 3 лет с момента уплаты пошлины.

Ознакомиться с другими полезными сведениями о государственных пошлинах вы можете в статьях:

Узнавайте первыми о важных налоговых изменениях

Заявление на возврат госпошлины в налоговую + образец

В том случае, когда гражданин обращается в государственные структуры исполнительной власти федерального или регионального уровня в бюджет требуется произвести оплату в определенном размере. Величина оплаты будет зависеть от того какой значимости действия требуется осуществить представителю власти или заявителю. В статье расскажем про заявление на возврат госпошлины в налоговую инспекцию, предоставим образец заполнения и рассмотрим особенности оплаты в 2018 году.

В каких случаях платят госпошлину

Оплата, именуемая госпошлиной, вносится заявителем, когда составляет обращение или запрос на совершение юридических действий, выдачу официальных документов, регистрирующих или подтверждающих статус заявителя или его полномочия.

Госпошлину платят нотариусам за составление официальных документов, заверение копий, а также подтверждение личной подписи ответственных лиц. Ее можно оплатить по месту обращения наличными, через кассу сбербанка, в личном кабинете электронными деньгами. Читайте также статью: → «Бухгалтерский учет госпошлины: проводки».

Кто выступает плательщиком госпошлины

Оплачивать госпошлину может обычный гражданин от своего имени, индивидуальный предприниматель, юридическое лицо любой правовой формы. Подтверждением факта оплаты госпошлины будет официальная квитанция установленного образца или платежное поручение с печатью банка, подтверждающая исполнение платежа.

Если плательщик не один, то оплата вносится всеми участниками операции равными долями. Госпошлину не оплачивают юридические лица или частные граждане, если законом они освобождены от обременения.

Физические лица оплачивают госпошлину при:

Юридические лица или его официальные представители дополнительно обращаются с ходатайствами в суды любой инстанции, арбитражные или конституционные при этом оплачивая госпошлину. Также, требуется оплатить действия государственных служб по выдаче разрешений, лицензий, тестов или апробаций.

Когда ФНС возвращает уплаченную госпошлину

Не в каждом случае ФНС возвращает денежные средства. Требуется составить заявление с просьбой возврата госпошлины в полном или частичном объеме. Прикладывают к заявлению подтверждение уплаты суммы госпошлины. Согласно НК РФ статья 333.40 содержит случаи возврата переплаты полной или части:

- После оплаты никаких действий или обращений плательщик не совершил;

- Оплата произошла в большем объеме, чем требуется (при имущественных спорах, технической ошибке);

- Производство по иску/делу прекратили или оставили без рассмотрения;

- Обращение/ходатайство было возвращено плательщику/ответчику;

- Отозвана заявка по процедуре регистрации интеллектуальной собственности (базы ЭВМ);

- Заявителю отказано в выдаче российского паспорта или удостоверения беженца.

- Для совершения действий в ЗАГС (заключение/расторжение брака, на свидетельство о рождении ребенка, смена имени, фамилии);

- В процессе судебного иска, но ответчик добровольно признал и удовлетворил все претензии истца;

- В росреестр для регистрации прав на имущество, в данной процедуре госорганы отказали;

- В процессе тестирования, анализа, установки клейма на ювелирные изделия или драгоценные металлы.

- Наименование отделения ФНС;

- Адрес местоположения службы;

- Название организации, ФИО заявителя или ИП от чьего имени написано заявление;

- Основание для возврата госпошлины;

- КБК и дата оплаты сбора;

- ОКТМО и размер суммы, которую уплатил заявитель;

- Сумму, которую требуется вернуть плательщику;

- Реквизиты банковского счета, куда требуется перечислить сбор.

- Подачу жалоб на действия судебных приставов;

- Обращение на действия суда;

- Заявление на отсрочку или изменение судебного решения.

- На право управления имуществом, принадлежащим муниципальным властям;

- За бессрочное пользование земельными наделами принадлежащими муниципалитету;

- Внесение в единый реестр сделок на право владения недвижимостью по причине изменения в законодательстве;

- Если сведения в госреестре уточняются путем подачи заявления на государственную регистрацию права собственности.

- При рассмотрении дела в суде;

- В момент приобретения имущества или прав на него;

- Действия, связанные с основной деятельностью.

- (Указываются все обстоятельства по уплате государственной пошлины за государственную регистрацию юридических лиц и индивидуальных предпринимателей, а также причины, по которым не производились юридически значимые действия.)

- Просим произвести возврат излишне (ошибочно) уплаченной государственной пошлины за государственную регистрацию в размере _______ рублей на расчетный счет____________ в банке: наименование банка, БИК банка, расчетный счет организации (для физ. лиц – 20-значный расчетный счет сберкнижки или 20-значный лицевой счет карточки).

- если пошлина была уплачена в большем размере, чем это предусмотрено законодательством;

- производство по делу было прекращено;

- заявление компании не было рассмотрено Верховным Судом Российской Федерации, судами общей юрисдикции или арбитражными судами.

- Решения, определения и справки судов об обстоятельствах, являющихся основанием для полного или частичного возврата излишне уплаченной суммы государственной пошлины.

- Подлинные платежные документы, в случае если государственная пошлина подлежит возврату в полном размере, а в случае если она подлежит возврату частично, — копии указанных платежных документов (п. 3 ст. 333.40 НК РФ).

- уплата госпошлины в большем размере, чем требовалось;

- возвращение заявления, жалобы или иного обращения или отказа в их принятии судами;

- отказ в совершении нотариальных действий;

- прекращение производства по делу или оставление заявления без рассмотрения Верховным Судом РФ, судами общей юрисдикции или арбитражными судами;

- отказ лиц, уплативших госпошлину, от совершения юридически значимого действия до обращения в уполномоченный орган или к должностному лицу, совершающим данное юридически значимое действие (это означает, что после факта обращения и последующего отзыва заявления пошлину уже не вернут);

- отказ в выдаче паспорта, дипломатического паспорта, служебного паспорта, проездного документа беженца;

- направление заявителю уведомления о принятии его заявления об отзыве заявки на государственную регистрацию программы для ЭВМ, базы данных и топологии интегральной микросхемы до даты регистрации.

- при возврате госпошлины в полном размере – оригиналы платежных документов, подтверждающих уплату пошлину;

- при частичном возврате – копии указанных документов.

- Произвести возврат государственной пошлины, оплаченной 16 апреля 2021 г., квитанция № 789621353.

- Выдать справку для возврата государственной пошлины для налогового органа.

- Оригинал квитанции об оплате государственной пошлины от 16 апреля 2021 г. № 789621353;

- Определение Кировского районного суда г. Екатеринбурга о возвращении иска.

- истец отказался от подачи в суд искового заявления, но госпошлина уже была им оплачена. Например, когда гражданско-правовой спор разрешен сторонами самостоятельно или в досудебном порядке;

- судом принято решение о возврате искового заявления или отказе в принятии иска к производству (ст. 134, 135 ГПК);

- вынесено определение о прекращении дела в соответствии со ст. 220 ГПК РФ;

- истцом уплачен больший размер госпошлины, чем полагается (при неправильном подсчете цены иска или уменьшении размера исковых требований). Это основание будет применяться и когда истец уже направил иск в суд, но потом передумал. Такой отказ должен быть принят судом и оформлен в виде соответствующего определения.

В случае, когда стороны подписали мировое соглашение, законодательным актом допускается вернуть плательщику 50% от уплаченной пошлины. Также, плательщик имеет возможность зачесть образовавшуюся переплату в счет будущих платежей за аналогичные регистрационные действия. Возврат осуществляется если плательщик обратился с заявлением до того как истек трехлетний срок возврата излишне уплаченных платежей.

Причины отказа в возврате госпошлины

Существуют определенные условия, когда вернуть госпошлину не допускается. Процедура возврата невозможна, если оплачивали:

Отказ последует в случае, если заявление с соответствующей просьбой поступает, когда истек трехлетний период, в который обращаются за возвратом денег из бюджета. Также, необходимо указать причину, по которой плательщик настаивает на возврате госпошлины. Читайте также статью: → «Учет судебных расходов, государственных пошлин и издержек».

К письменному заявлению требуется приобщить оригиналы платежных квитанций, платежных поручений с отметкой банка, а также документы, которые подтверждают право плательщика на получение излишне перечисленной/уплаченной госпошлины. Решение о возврате принимается в течение одного месяца с момента подачи заявления. Рассматривает его уполномоченная служба, в которую обращался налогоплательщик за конкретной операцией.

Как правильно составить заявление на возврат пошлины

Если налогоплательщик обращался в фискальную службу, то и заявление рассматривает ФНС. К составлению письменного обращения требуется отнестись внимательно. Важно правильно указать причину, по которой плательщик требует вернуть денежные средства. В случае, когда имела место техническая ошибка, т.е. опечатка в реквизитах получателя (КБК, наименование плательщика, получателя или неверное указание банковских реквизитов) следует указать это в основании заявления.

Из числа обязательных реквизитов в заявлении на возврат требуется указать:

Дата и личная подпись заявителя. Если плательщик является физическим лицом, потребуется указать ИНН плательщика. Указывая причину, по которой возвращается сбор, следует сослаться на предоставленное подтверждение об оплате (квитанции, платежные поручения) и подтверждающие документы. В различных ситуациях это может быть письменное подтверждение о том, что заявитель не обращался (после оплаты сбора) за услугой или действием.

Кто может не оплачивать госпошлину

В частности, госпошлина не взимается с истца при подаче заявлений, исков по трудовым спорам. Освобождение от уплаты сборов получают казенные организации за использование термина «Россия» и образованных на этой форме слова прочих сочетаний. Федеральные и региональные структуры управления также освобождаются от уплаты всех видов госпошлины.

Освобождены от уплаты, если обращаются в суд действия:

Также, не берется госпошлина за выдачу документов по уголовным делам или взысканию по исполнительным листам.

Некоторые операции с недвижимым имуществом не полежат уплате госпошлины при государственной регистрации:

Если при совершении операций по государственной регистрации была допущена ошибка сотрудниками учреждений, исправление вносится без дополнительной оплаты госпошлины от заявителя. Читайте также статью: → «Получение свидетельства о регистрации ИП в 2018».

Как учесть госпошлину в учете

Беспрепятственно списать в затраты при учете по налогу на прибыль уплаченной госпошлины следует учитывать причину ее возникновения. Это может быть:

Расходы по уплате сборов, которые были оплачены для операций с основным видом деятельности (сертификация продукции, лицензирование видов деятельности) принимаются к основным затратам, собираемым на счетах: 08, 10, 20, 26, 41 по дебету и кредитуется с 68 счетом. В прочих ситуациях все подобные затраты ведутся как внереализационные. К ним можно отнести нотариальные операции по заверению или составлению документации, доверенностей, соглашений.

У большинства налогоплательщиков появляется вопрос. Можно ли учесть в расходах пошлину, оплачиваемую в момент регистрации юридического лица. В этом случае законодательством установлено, что в расходы допускается учесть те траты, которые осуществлялись после даты внесения в единый реестр организаций или предпринимателей.

Образец заявления на возврат госпошлины

Начальнику Межрайонной ИФНС

России № 46 по г. Москве

(для физ. лиц – ФИО полностью,

полные паспортные данные,

адрес регистрации с индексом;

для юр. лиц – наименование, ИНН, КПП, ОГРН,

юридический адрес и для почтовых отправлений с индексом)

Заявление

Внимание! Реквизиты третьих лиц (мужей, жен, детей и т.п.) не принимаются!

Приложение (оригиналы платежных документов):

платежное поручение (квитанция, чек-ордер) №____ от ______ (дата).

Подпись плательщика (заявителя), дата.

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7(812) 309-13-76

Возврат госпошлины. Образец заявления

Статьи по теме

Если компания обращалась в суд с иском, но производство по ее делу было прекращено, она вправе вернуть госпошлину. О том, как правильно составить заявление о возврате, а также в какие сроки и куда его подать, читайте далее.

В каких случаях можно вернуть госпошлину

Согласно пункту 1 ст. 333.40 Налогового кодекса РФ государственную пошлину можно полностью или частично вернуть в следующих случаях:

Как составить заявление о возврате госпошлины

Заявление о возврате государственной пошлины подается в налоговую инспекцию по месту нахождения суда, в котором рассматривалось дело. Заявление можно подать в течение трех лет со дня ее уплаты. А деньги вернут в течение месяца со дня подачи заявления (п. 3 ст. 333.40 НК РФ).

Образец заявления о зачете госпошлины в счет предстоящих платежей

ЗАЯВЛЕНИЕ

г. Москва 01.03.2015

Просим вернуть государственную пошлину в размере 5000 руб., уплаченную ООО «Альфа» при подаче искового заявления с требованием о возмещении задолженности ООО «Бета». Причина возврата – прекращение арбитражным судом г. Москвы производства по делу (подп. 3 п. 1 ст. 333.40 НК РФ). Сумму государственной пошлины просим перечислить по следующим реквизитам:

р/с 123456778910111213141 в АКБ «Закат», г. Москва

к/с 51617180000000000000 БИК 044123456

ИНН 7712345678, КПП 1234567889

К заявлению прилагаются:

– платежное поручение от 14 февраля 2015 г. № 14 (1 л.);

– определение Арбитражного суда г. Москвы от 24 февраля 2015 г. № 1201/07 (3 л.).

Генеральный директор А.В. Львов

Образец заявления о вовзрате госпошлины можно скачать здесь.

Что приложить к заявлению о возврате госпошлины

К заявлению о возврате госпошлины необходимо приложить:

Возврат госпошлины

Актуально на: 19 июня 2017 г.

Образец заявления о возврате госпошлины

Образец заявления о возврате госпошлины

О том, как оплатить государственную пошлину, мы рассказывали в нашей консультации. А как произвести возврат излишне уплаченной госпошлины?

Случаи возврата государственной пошлины

Полный или частичный возврат уплаченной государственной пошлины возможен в следующих случаях (п. 1 ст. 333.40 НК РФ):

При этом вернуть госпошлину получится не всегда. К примеру, не возвращается госпошлина за госрегистрацию брака или перемены имени, если такая регистрация не была произведена (п. 2 ст. 333.40 НК РФ). Также не вернут пошлину, уплаченную за госрегистрацию прав, ограничений (обременений) прав на недвижимое имущество, сделок с ним, в случае отказа в госрегистрации (п. 4 ст. 333.40 НК РФ).

Как вернуть госпошлину

НК РФ описывает порядок, как вернуть деньги за госпошлину. Возврат уплаченной государственной пошлины производится на основании заявления плательщика. Подать заявление на возврат пошлины можно в течение 3 лет со дня ее уплаты.

Заявление о возврате госпошлины нужно подать в орган или должностному лицу, уполномоченным совершать юридически значимые действия, за которые пошлина была уплачена или взыскана. Если же речь идет о пошлине по делам, рассматриваемым в судах, а также мировыми судьями, заявление нужно подавать в налоговую инспекцию по месту нахождения суда, рассматривающего дело (п. 3 ст. 333.40 НК РФ).

К заявлению на возврат излишне уплаченной госпошлины необходимо приложить:

Если подается заявление о возврате госпошлины по делам, рассматриваемым судами общей юрисдикции, арбитражными судами, Верховным или Конституционным Судами РФ, конституционными (уставными) судами субъектов РФ, мировыми судьями, то к такому заявлению необходимо приложить решение, определение о возврате госпошлины или справку суда об основаниях полного или частичного возврата пошлины.

По Налоговому кодексу возврат госпошлины производит орган Федерального казначейства в течение 1 месяца со дня подачи заявления о возврате.

Заявление о возврате госпошлины (образец)

Мы ответили на вопрос, как вернуть уплаченную госпошлину: нужно подать заявление на возврат. Единой формы заявления нет. В отдельных ведомствах (к примеру, в Росреестре) могут быть свои рекомендованные формы, которые необходимо заполнять для возврата пошлины. В иных случаях плательщик госпошлины может составить заявление по своему усмотрению. Главное предусмотреть в нем информацию о плательщике госпошлины, основаниях для уплаты и последующего возврата, банковские реквизиты для того, чтобы получить госпошлину назад.

Приведем пример заявления на возврат ошибочно уплаченной госпошлины.

Предположим, организация планировала внести изменения в свой Устав, для чего оплатила госпошлину в размере 800 рублей (пп. 3 п. 1 ст. 333.33 НК РФ). В связи с дальнейшим отказом от внесения таких изменений, было составлено заявление на возврат госпошлины. Заявление на возврат госпошлины, подаваемое в ИФНС, должно быть составлено по форме, утвержденной Приказом ФНС от 14.02.2017 № ММВ-7-8/[email protected]

заявление о возврате госпошлины

ОБРАЗЕЦ ЗАЯВЛЕНИЯ О ВОЗВРАТЕ ГОСПОШЛИНЫ

________________________________________

(наименование налоговой инспекции)

________________________________________

(адрес инспекции)

Заявитель:

____________________________________

(наименование заявителя)

(почтовый адрес заявителя, телефон, эл. адрес)

ЗАЯВЛЕНИЕ

о возврате госпошлины

В связи с ________________________________________________________________ (указать основания возврата госпошлины)

по иску _____________________________ к __________________________________ (указать истца) (указать ответчика)

о _______________________________________________________________________

(указать предмет иска, № дела)

суд вынес постановление о возврате государственной пошлины в размере __________

(___________________)рублей.

ПРОШУ:

Вернуть мне ________ (__________________) руб. государственной пошлины, уплаченной при подаче искового заявления с перечислением указанной суммы на лицевой счет по приложенным к настоящему заявлению реквизитам.

1. Реквизиты для перечисления излишне уплаченной госпошлины

2. Копия решения суда (определения, справки о возврате госпошлины)

3. Квитанция (платежное поручение) об оплате госпошлины либо копия квитанции — в случае, если пошлина подлежит возврату частично)

4. Копия паспорта заявителя

5. Копия доверенности ( в случае, если заявление подается представителем)

«__»_______201_г. /________/_______________/

(подпись) ( ф.и.о.)

Справка:

Законодательством не установлена унифицированная форма заявления о возврате государственной пошлины, однако перечень документов, которые неоходимо приложить указан в ст. 333.40 НК РФ.

Практика показывает, что не сложная процедура возврата уплаченной госпошлины достаточно часто обрастает довольно сложными проблемами ее реализации, что в большей степени зависит от нехватки времени заявителя и повышенными требованиями со стороны налоговых органов. В сложившейся ситуации лучше всего доверить написание заявления профессионалам.

Заявление на возврат госпошлины

Подготовить заявление на возврат госпошлины самостоятельно не представит сложностей, если знать основания для ее возврата и перечень документов, обязательных для представления суду. Как это сделать, Вы узнаете из нашей публикации. А дополнительные вопросы, если они останутся, можно задать дежурному юристу сайта.

Государственная пошлина представляет собой обязательный сбор. Порядок ее уплаты регламентируется не ГПК РФ, а в первую очередь Налоговым кодексом. Поэтому и возвращать уплаченную госпошлину за рассмотрение судом гражданского дела нужно путем обращения в налоговый орган. Но после получения справки суда о возврате госпошлины. Такая справка и будет результатом рассмотрения заявления на возврат госпошлины.

Заявление на возврат госпошлины (16,5 KiB, 138 hits)

Заявление на возврат госпошлины (16,5 KiB, 138 hits)

Пример заявления на возврат госпошлины

Заявление о возврате государственной пошлины

17 апреля 2021 г. в Кировский районный суд г. Екатеринбурга мною направлено исковое заявление о расторжении брака и разделе совместно нажитого имущества с Селезневой Еленой Сергеевной, 1985 г.р. Цена иска составила 1 780 000 руб., государственная пошлина оплачена мной в полном объеме в размере 400 руб. (за расторжение брака) и 17 100 руб. в связи с рассмотрением спора имущественного характера, подлежащего оценке. Всего 16 апреля 2021 г. я оплатил государственную пошлину в размере 17 500 руб. в полном объеме.

Определением судьи Кировского районного суда г. Екатеринбурга от 20 апреля 2021 г. мое исковое заявление возвращено по причине непредставления документов после оставления иска без движения.

В связи с изложенным, руководствуясь ст. 93 ГПК РФ, подпункта 2 пункта 1 ст. 333.40 Налогового кодекса РФ,

Селезнев В.Г. 07.05.2021 г.

Когда подается заявление на возврат госпошлины

Случаи, когда госпошлину можно вернуть установлены Налоговым кодексом:

Если между сторонами в ходе рассмотрения дела заключено мировое соглашение, суд вынесет решение об отказе в удовлетворении требований истца или в какой либо из его частей, госпошлина не возвращается. Также как и в случае, когда иск был принят к производству, а затем ответчик удовлетворил требования истца.

Подготовка заявления о возврате госпошлины

Установив наличие одного из вышеперечисленных оснований для возврата госпошлины, подготовьте соответствующее заявление в письменной форме. Подается оно в тот же суд, который принял иск к производству, или куда истец собирался обратиться по правилам подведомственности и подсудности.

Такое заявление можно подать до истечения 3 лет с даты, когда появились основания для возврата госпошлины. В заявлении излагаются обстоятельства законности требований возврата госпошлины (основания), которые подтверждаются документально: к заявлению прилагается процессуальный акт (определение суда). Обязательно предоставляется оригинал платежного документа об оплате госпошлины или его копия, если оригинал находится в материалах суда (об этом обстоятельстве указывается в заявлении).

Так как возврат госпошлины будет производится налоговым органом, в тексте заявления необходимо просить суд предоставить справку для такого органа власти.

Рассмотрение судом заявления о возврате госпошлины

Суд рассмотрит требование заявителя единолично, без вызова в суд. Решение принимается, как правило, в течение 5 дней и оформляется соответствующим определением. Вступит оно в силу через 15 дней, после чего можно получить определение и справку для налоговой. Возврат госпошлины будет произведен еще в течение 30 дней. Если суд откажет в возврате, на определение суда можно подать частную жалобу. Повторная подача заявления на возврат госпошлины после рассмотрения его судом не допускается.