Оплатил ли я транспортный налог

Оглавление:

Оплаченный транспортный налог числится неоплаченным

В 2015 году из налоговой пришло уведомление о задолжености по транспортному налогу за 2010 год.Я представил в налоговую квитанцию об оплате.Там,сделали копию моей квитанции и сказали, что нужно написать заявление о розыске денежных средств.Через некоторое время пришло письмо,что Инспекцией направлено письмо в ОАО СБЕРБАНК с просьбой предоставить сводное платёжное поручение.Ниже говорилось,что по ст.195 Гражданского кодекса РФ, срок исковой давности установлен в три года,соответственно платёж розыску не подлежит. После регистрации на сайте Госуслуги в этом году я обнаружил долг и пени по этому налогу. В налоговой предложили оплатить налог еще раз и пени, так как срок давности истек и Сбербанк не может дать платежное поручение. Что в таком случае можно предпринять или имея на руках подтверждение об оплате нужно платить еще раз?

Ответы юристов (2)

![]()

Добрый вечер. Если они потеряли ваши документы и срок исковой давности прошел, то это не Ваша вина, а их. Исключительно. Подайте на ФНС в суд в порядке ГК. У Вас есть подтверждение об оплате. В иске просите чтобы долг и пени списали и просите еще компенсацию морального вреда, за то, что Вам повторно налог вставили. НЕ слушайте сотрудников налоговой, им все равно, не они деньги должны платить, а Вы. ВЫ имеете право защищать и отстаивать свои права и законные интересы. Конституцию никто не отменял.

![]()

Направьте в налоговую инспекцию письмо, в котором укажите, что платили своевременно оплатили транспортный налог за 2010 год с приложением копии квитанции об оплате. В том случае, если налоговая инспекция будет продолжать настаивать на своих требованиях, пусть подают иск в суд за неуплату транспортного налога, пени за неуплату. В первом же судебном заседании заявите о применении исковой давности согласно ст. 199 Гражданского кодекса РФ:

1. Требование о защите нарушенного права принимается к рассмотрению судом независимо от истечения срока исковой давности.

2. Исковая давность применяется судом только по заявлению стороны в споре, сделанному до вынесения судом решения.

Истечение срока исковой давности, о применении которой заявлено стороной в споре, является основанием к вынесению судом решения об отказе в иске.

3. Односторонние действия, направленные на осуществление права (зачет, безакцептное списание денежных средств, обращение взыскания на заложенное имущество во внесудебном порядке и т.п.), срок исковой давности для защиты которого истек, не допускаются.

Ищете ответ?

Спросить юриста проще!

Оплатил ли я транспортный налог

Как оплатить транспортный налог на Госуслугах

Если вы часто пользуетесь государственными услугами, то наверняка знаете о наличии госпортала, благодаря которому процесс оформления документов ускоряется в разы. Сегодня мы рассмотрим, как оплатить транспортный налог на машину онлайн через Госуслуги.

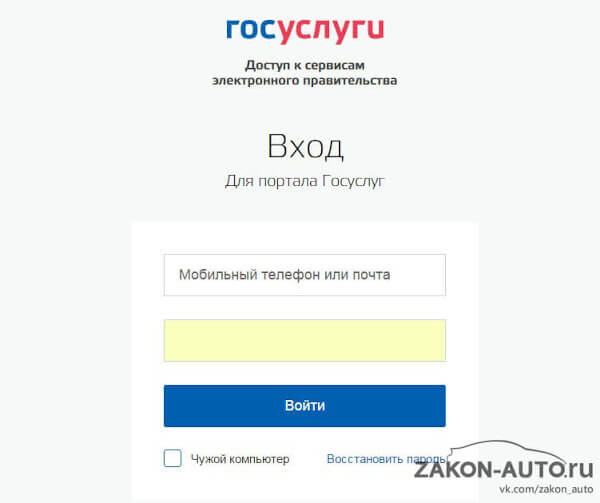

Чтобы оплатить транспортный налог онлайн через Госуслуги, необходимо пройти авторизацию и зайти в личный кабинет. Для этого вводим электронную почту или номер телефона, а также пароль. Для входа можно также использовать СНИЛС или номер телефона.

Следует иметь в виду, что оплатить налог на автомобиль через Госуслуги могут только пользователи со стандартной учетной записью. Чтобы ее получить, необходимо в анкете сайта ввести паспортные данные (серию и номер, кем и когда выдан и пр.), СНИЛС и дождаться результатов проверки в Пенсионном фонде и МВД. Проверка займет от 15 минут до 5 дней.

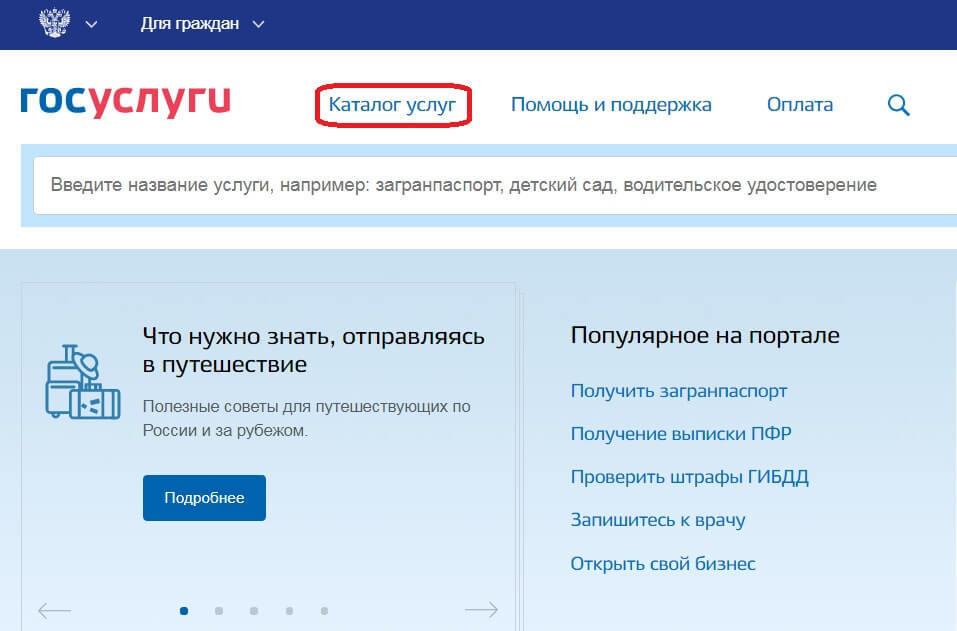

Если она у вас уже есть, приступайте к поиску задолженностей по налогу на автомобиль. Для этого на главной странице сайта перейдите в “Каталог услуг”.

В каталоге найдите раздел «Налоги и финансы» и кликните на строку “Налоговая задолженность”.

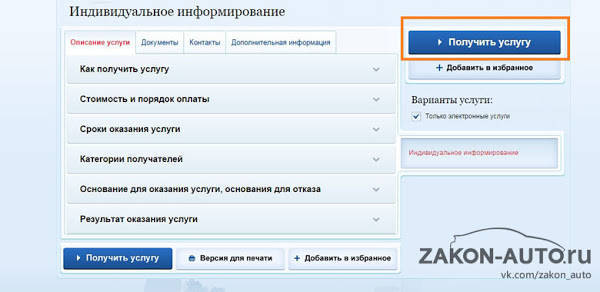

Откроется страница с основной информацией по услуге. Справа вы увидите кнопку “Получить услугу”. Нажмите на нее.

Введите ИНН, чтобы начать проверку долгов. Если задолженность есть, ее можно здесь же и оплатить — банковской картой (Visa или MasterCard) или же электронным кошельком Webmoney.

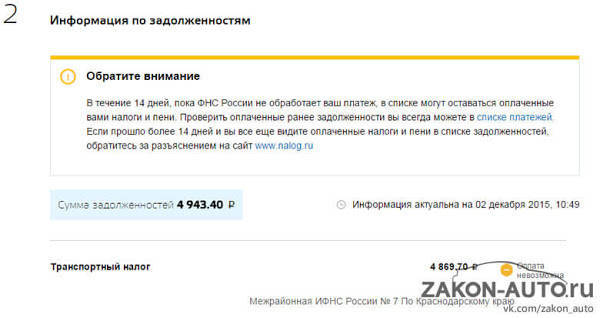

Не стоит беспокоиться, если вы оплатили автоналог, а долг продолжает висеть на сайте. В течение 14 дней ваш платеж будет проверяться, и как только он поступит в налоговый орган, он исчезнет с сайта Госуслуг. К примеру, наш налог тоже оплачен, но пока еще не исчез из базы.

Через 2 недели обязательно проверьте, исчезла ли задолженность по автоналогу с Госуслуг. Если это не произошло — обязательно напишите в службу поддержки официального сайта ФНС или же обратитесь в отделение налоговой лично, предоставив квитанции, подтверждающие оплату автоналога. В противном случае вы продолжите числиться в списке должников, и за каждый день просрочки будут начисляться пени.

Итак, заплатить налог на машину с помощью портала Госуслуги достаточно просто. Однако этот способ подходит только тем, у кого есть стандартная учетная запись. Если у вас ее нет, потратьте несколько минут и введите паспортные данные. Такая учетная запись позволяет пользоваться дополнительными услугами и в будущем может здорово пригодиться.

Транспортный налог оплачен, но задолженность висит, что делать?

Возникла ситуация, когда долг по транспортному налогу я оплатила, но задолженность, по мнению налоговой, все ещё «висит».

У нас сайт налоговой ведь не показывает теперь задолженность если нет личного кабинета. Задолженность показывают Госуслуги, но там нельзя оплатить. Узнаешь задолженность, идешь на налог.ру, и проходя процедуру включая вопрос где ты прописан, выписываешь квитанцию. идешь оплачиваешь.

Три года смотришь что платишь и платишь налоги, а пени и налог растет и растет. Транспортный.

Я сменила прописку три года назад. Кто бы мог подумать и как узнать, что машина, купленная 5 лет назад, по-прежнему предмет той налоговой, что по старой прописке.

Я три года платила не той налоговой, в сумме тыс 20 рублей.

Новая налоговая видимо не возражала.

Старая дошла до судебных приставов. Теперь оплачиваю счета приставов. а как вообще заполнять форму оплаты транспортного на старую прописку, которую я разумеется адресом даже уже не помню? И что-то можно сказать новой налоговой по новому месту, которой напрасно три года оплачено?

Ответы юристов (4)

Добрый вечер, Ольга. очень странная у Вас ситуация конечно сложилась.

Во- первых, налог по квитанции оплачивается в Инспекцию не в зависимости от Вашей прописки, а от того смотря какие Вы реквизиты указали, в том числе это ИНН налоговой (скорее всего ошибка была в нем, но утверждать не могу).

Во- вторых, относительно Инспекцию в которую Вы все это время уплачивали налог, на Вашем лицевом счете должна была образоваться переплата.

Исходя из изложенного, Вы имеете право у Инспекции в которой у Вас числится переплата просить уточнения платежа и переводе сумм переплаты в соответствующую налоговую.

Скажите пожалуйста, из суда Вы какой- либо судебный акт получали о том, что Вас обязали уплатить имеющуюся у Вас задолженность по транспортному налогу?

1) разумеется, формируя платежный документ, налог.ру спрашивает тебя где ты прописан и ставит реквизиты налоговой в соответствии с пропиской

Я просто три года не могла понять, в чем подвох, и вчиталась в номер налоговой, которая числится предъявителем налога на госуслугах.ру (там можно узнать долг но нельзя оплатить — потому такая ситуация: потом ты идешь на налог.ру и формируешь платежку, но как — отвечая на вопросы, в т.ч. где прописан, а не какая налоговая тебе выставила счет. увы)

2) я захожу на сайт фссп — после того как однажды увидела от него на Госуслугах уведомление — и все время вижу новые там статьи по неуплаченным налогам от старой налоговой, в этом году началось и по 5 т.р. (по решению суда, да). мне на почту это разумеется не приходило потому что видимо слали по предыдущей прописке. Я их сразу же оплачиваю, счета от фссп в отличие от налогов можно оплачивать онлайн.

Я так подозреваю (других версий нет) — что это кусками предъявляются все те же налоги за 3 года, которые не пришли в старую мою налоговую.

Я честно говоря была уверена,что если плачу на свой ИНН то всяко придет куда надо. Но нет..

Неясно с какого конца разбираться. Старая налоговая — ехать очень далеко. Новая — можно и съездить.

02 Марта 2015, 17:00

![]()

кусками они предъявлять за 3 года не могу, иначе бы они пропустили все процессуальные сроки на взыскания.

заявления в суд они должны подавать не по месту Вашего старого места жительства, а по новому, соответственно до Вас должно все доходить.

На Вашем месте я бы написала в старую Инспекцию, заявление об уточнении платеж (так же Вам по заявлению должны вернуть переплату, если Вы этого пожелаете)

Выяснила бы у приставов на основании каких документов с Вас взыскивается задолженность, если это судебный приказ, то отменила бы и пускай налоговая обращается в исковом порядке, а там бы уже приводила доводы о том, что все оплачено показала бы все чеки. А так как налоговая единая система, то и требовать взыскания задолженности в судебном порядке они не имели права.

Я так понимаю,что до налоговых смена места жительства и прописки в московской области (и та и другая московскообластные налоговые) просто не доходит.

То есть старая полагает что я живу в ее регионе, шлет может быть туда почту.

И суды там проводит без моего ведома.

Суммы логичные — транспортный налог, который висит от старой налоговой, например — около 10 000, это 2 последних года (по 5000), аналогичные же предъявляют суммы и приставы.

Я б с радостью все выяснила, но — на фссп например указаны телефоны контактных лиц по этим искам — и ни один телефон не отвечает. То есть я представляю себе какая это морока.

Наверное нужно съездить в местную налоговую, чтобы сверить баланс счета, и с ней же собственно обсуждать вопрос переадресации этих платежей, хотя кажется сейчас — когда я наконец все поняла — я должна уже вроде бы все выплатить по счетам старой налоговой по ходу оплат исков фссп, т.е. непонятно, что бы еще могло быть.

02 Марта 2015, 17:15

Уточнение клиента

Это же пугает все очень, вот я с испугу как видела доступный к оплате платеж — да еще приставы, ужас же — сразу оплачивала.

Недоумение копилось, насчет откуда. Новые тем более. И по старому месту жительства все.

02 Марта 2015, 17:18

в каком МРЭО ГИБДД у Вас зарегистрировано транспортное средство? район?

Да, это хороший вопрос, приеду домой — в ПТС посмотрю.

Или, смотреть в свидетельство? Мне ставил его на учет салон, и вообще в третьем месте, не относящемся ни к одному, ни к другому месту прописки. Так как раз тогда стало можно — в любом гибдд МО.

Но прописка тогда была старая.

Оказывается еще и это вопрос, да.

Предыдущая машина с учета снята перед продажей (ее ставила и снимала сама и по месту прописки) — не за нее точно, и за нее налоги платила по верным реквизитам.

02 Марта 2015, 17:27

в каком районе транспортное средство зарегистрировано, в инспекцию того района и должен уплачиваться налог.

ага. да, а мне раньше не приходило в голову. ну то есть все счета у меня на транспортный налог, показываемые в госуслугах-кабинете — все на старую налоговую. но я это только сейчас заметила, а платила их по реквизитам новой.

ну да, и собственнно, сухой итог: налоги отосланы полностью но не туда,

приставам уплачено тоже уже я думаю до конца — по долгам за неплатежи в старую налоговую. все? ничего не сделать, никуда их не зачтет налоговая-места-прописки?

02 Марта 2015, 17:29

А, на новые налоги будущего года же можно старой налоговой отослать!)) Надо ехать разбираться таки

02 Марта 2015, 17:32

Спасибо, прояснили мне варианты!

02 Марта 2015, 17:42

Уплата задолженности по транспортному налогу

По причине того, что второй собственник после продажи мной авто долго не ставил его на себя на учет, у меня накопилась налоговая задолженность по транспортному налогу, которую нужно погашать.

-оплаченный транспортный налог за 2012 год.

-неоплаченный транспортный налог за 2011, 2013-2016гг. + пени.

В суд ФНС пока не подала.

В Личном кабинете ФНС все года схлопнуты в одну сумму.

2. Если платить не все года, то как оплачивать неустойку, если она начисляется накопленным итогом с 2011 года.

а) платить всю неустойку

б) платить неустойку только за последние 3 года, как ее рассчитать.

3. После оплаты 3х последних лет, по неоплаченным старым годам продолжится начисляться неустойка, что с ней делать, смогут ли ее взыскать по суду?

Спасибо большое за ответы.

Уточните пож-ста, если ФНС просрочила все сроки обращения в суд и не сможет взыскать задолженность, то все равно она будет копиться в Личном кабинете бесконечно с учетом пеней и не списывается? Таким образом при налоге в 50тр может накопиться огромная сумма, могут ли ее потом когда-нибудь взыскать или не выпустить за границу на ее основании (без решения суда)?

26 Апреля 2017, 12:29

Еще раз спасибо за информацию.

Все-таки из ответов не совсем понял.

1. Если обязанность по уплате налога следует не из фактического владения, а из регистрации в ГИБДД, то как мне поможет ДКП, предоставленный в ФНС? Неужели на его основании с меня могут снять налог?

2. Снимут ли в ГИБДД с учета авто с меня если по ФНС останется задолженность? Т.е. не откажут ли в перерегистрации авто на покупателя на основании задолженности.

08 Мая 2017, 16:45

Ответы юристов (10)

![]()

До тех пор, пока формально зарегистрирован на определенное лицо, именно данный гражданин несет обязательства по уплате транспортного налога.

Что касается срока давности, то он составляет три года.

Продажа автомобиля без снятия с учета не освобождает от уплаты транспортного налога

В последнее время в налоговые органы Краснодарского края поступают обращения налогоплательщиков с вопросом об уплате транспортного налога: кто должен платить транспортный налог, если машина давно продана, и на ней уже ездит другой владелец. Сотрудники краевого Управления ФНС уточняют, что в соответствии с нормами главы 28 «Транспортный налог» Налогового кодекса Российской Федерации, плательщиком транспортного налога признаётся то лицо, на которое зарегистрировано транспортное средство.Это означает, что до тех пор, пока автомобиль не снят с учета в ГИБДД, плательщиком транспортного налога является формальный, а не фактический его владелец. Иных оснований, кроме снятия авто с учета, для прекращения начисления транспортного налога (за исключением угона транспортного средства, либо возникновения права на налоговую льготу) не установлено.Проданное на основании договора транспортное средство должно быть снято с регистрационного учета с прежнего собственника на основании заявления лица, купившего данное транспортное средство. Эта процедура осуществляется при обращении нового владельца в регистрационное подразделение ГИБДД для переоформления имущества на свое имя. В случае неисполнения указанных обязательств новым собственником, переоформление производится по заявлению лица, продавшего транспортное средство.Уточним, что начисление транспортного налога будет прекращено в отношении старого собственника с месяца, следующего за месяцем снятия с регистрационного учета транспортного средства.

www.nalog.ru/rn23/news/activities_fts/4704504/

ФНС России разъясняет порядок исчисления срока давности при привлечении к налоговой ответственности

Согласно нормам Налогового кодекса РФ нельзя привлечь налогоплательщика к ответственности, если на момент вынесения соответствующего решения со дня совершения налогового правонарушения истекли три года или тот же срок прошел с начала налогового периода, следующего за тем, в котором совершено правонарушение. В связи с этим возникают споры о порядке исчисления срока давности при привлечении к ответственности за неуплату или неполную уплату налога, предусмотренной статьей 122 НК РФ. В основном, налогоплательщики отсчитывают срок давности с момента окончания налогового периода, за который не уплачен налог.

Однако по закону налогоплательщик исчисляет и уплачивает налог после окончания налогового периода. Соответственно тогда же может произойти и само правонарушение – неуплата или неполная уплата налога. И срок давности в таком случае исчисляется после окончания налогового периода, когда налог должен быть уплачен.

К такому выводу Федеральная налоговая служба пришла по итогам рассмотрения жалобы, в которой налогоплательщик утверждал, что привлечь его за неуплату налогов нельзя из-за истечения срока давности. Налогоплательщик не уплатил налог на прибыль организаций за 2012 год, срок уплаты которого установлен до 28 марта 2013 года. То есть правонарушение состоялось уже в 2013 году, а значит, срок давности привлечения к ответственности отсчитывается с 1 января 2014 года. Решение от 30 мая 2016 года о привлечении к ответственности признано правомерным.

Указанный вывод согласуется с правовой позицией, изложенной в пункте 15 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации».

www.nalog.ru/rn77/news/tax_doc_news/6252920/

Задолженность по налогу за период не подпадающих под срок исковой давности, необходимо будет оплатить до периода регистрации транспортного средства на себя новым владельцем:

ПРЕКРАЩЕНИЕ ВЗИМАНИЯ ТРАНСПОРТНОГО НАЛОГА

Обязанность по уплате налога и (или) сбора прекращается:

с уплатой налога и (или) сбора налогоплательщиком,

с возникновением иных обстоятельств, с которыми законодательство о налогах и сборах связывает прекращение обязанности по уплате соответствующего налога или сбора (ст. 44 НК РФ).

Прекращение взимания транспортного налога Налоговым кодексом Российской Федерации предусмотрено только в случае снятия с учета транспортного средства в регистрирующих органах.

Иных оснований для прекращения взимания транспортного налога (за исключением угона транспортного средства либо возникновения права на налоговую льготу) не установлено.

Есть вопрос к юристу?

![]()

1. Можно ли применив срок исковой давности оплатить не все года. Если да, то какие и в какой последовательности?

Можно. Но нужно высчитывать срок. Он зависит от того, присылала ли налоговая вам требование об уплате (именно требование, а не налоговое уведомление).

Если присылала требование, то после 2-х лет с момента, установленного для уплаты в требовании, налог с вас взыскать уже не смогут. Точнее смогут, но для этого им нужно восстанавлвиать срок в суде.

Статья 47. Взыскание налога, сбора, страховых взносов, а также пеней и штрафов за счет иного имущества налогоплательщика (налогового агента, плательщика сбора, плательщика страховых взносов) — организации, индивидуального предпринимателя

Решение о взыскании налога за счет имущества налогоплательщика (налогового агента) — организации или индивидуального предпринимателя принимается в течение одного года после истечения срока исполнения требования об уплате налога. Решение о взыскании налога за счет имущества налогоплательщика (налогового агента) — организации или индивидуального предпринимателя, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании с налогоплательщика (налогового агента) — организации или индивидуального предпринимателя причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение двух лет со дня истечения срока исполнения требования об уплате налога. Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом. 2. Если платить не все года, то как оплачивать неустойку, если она начисляется накопленным итогом с 2011 года.

а) платить всю неустойку

б) платить неустойку только за последние 3 года, как ее рассчитать.

Я бы рекомендовал вам отследить именно даты выставления всех требований. И оплатить только последние, с установленного срока уплаты которых не прошло 2х лет.

После истечения 2х лет с даты требования, налоговая не может подать в суд на взыскание. Но скорее всего на вашем лицевом счете в кабинете налогоплательщика эта задолженность все равно будет «висеть». Это связано с тем, что налоговая не списывает даже такие «безнадежные» долги.

4) Т.е. какова правильная последовательность действий с моей стороны для урегулирования вопросов с государством с минимальными потерями.

Как я уже сказал — оплатите только последние требования. Если не оплатите их, то налоговая в любой момент можете передать их для взыскания приставам или в суд.

Ну и, конечно же, нужно снять авто с учета, если вы еще этого не сделали.

Не совсем верно указал. Для физ лиц применяется ст.48 НК РФ. В ней срок взыскания зависит от суммы:

Статья 48. Взыскание налога, сбора, страховых взносов, пеней, штрафов за счет имущества налогоплательщика (плательщика сборов) — физического лица, не являющегося индивидуальным предпринимателем 2. Заявление о взыскании подается в суд общей юрисдикции налоговым органом (таможенным органом) в течение шести месяцев со дня истечения срока исполнения требования об уплате налога, сбора, страховых взносов, пеней, штрафов, если иное не предусмотрено настоящим пунктом.

Если в течение трех лет со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, страховых взносов, пеней, штрафов, учитываемого налоговым органом (таможенным органом) при расчете общей суммы налога, сбора, страховых взносов, пеней, штрафов, подлежащей взысканию с физического лица, такая сумма налогов, сборов, страховых взносов, пеней, штрафов превысила 3 000 рублей, налоговый орган (таможенный орган) обращается в суд с заявлением о взыскании в течение шести месяцев со дня, когда указанная сумма превысила 3 000 рублей.

Если в течение трех лет со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, страховых взносов, пеней, штрафов, учитываемого налоговым органом (таможенным органом) при расчете общей суммы налога, сбора, страховых взносов, пеней, штрафов, подлежащей взысканию с физического лица, такая сумма налогов, сборов, страховых взносов, пеней, штрафов не превысила 3 000 рублей, налоговый орган (таможенный орган) обращается в суд с заявлением о взыскании в течение шести месяцев со дня истечения указанного трехлетнего срока.

Пропущенный по уважительной причине срок подачи заявления о взыскании может быть восстановлен судом.

Так что если у вас за каждый год сумма более 3 т.р., то срок взыскания по требованию ограничен всего лишь пол годом.

В соответствии со ст. 357 Налогового кодекса Российской Федерации (далее- НК РФ), налогоплательщиками налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом (ч. 3 ст. 363 НК РФ).

Согласно ст. 45 Налогового кодекса Российской Федерации, обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах.

1. Можно ли применив срок исковой давности оплатить не все года. Если да, то какие и в какой последовательности?

Il

Могут взыскать только за последние 3 года, и то срок для взыскания в судебном порядке налоговый орган уже пропустил.

В случае если обязанность по исчислению суммы налога возлагается

на налоговый орган, не позднее 30 дней до наступления срока платежа налоговый орган

направляет налогоплательщику налоговое уведомление. Налоговое уведомление

считается полученным по истечении шести дней с даты направления заказного

письма (пункты 2, 4 статьи 52

НК РФ)

Согласно ч. 3 ст. 52

НК РФ, налог, подлежащий уплате физическими лицами в отношении

объектов недвижимого имущества и (или)транспортных средств, исчисляется налоговыми органами

не более чем за три налоговых периода, предшествующих календарному

году направления налогового уведомления.

Неисполнение или ненадлежащее исполнение обязанности по уплате налога является

основанием для направления налоговым органом налогоплательщику

требования об уплате налога в порядке статей 69 и 70

НК РФ.

На основании п.1 ст. 70

НК РФ требование об уплате налога должно быть направлено

налогоплательщику не позднее трех месяцев со дня выявления недоимки.

Согласно ч. 2 ст. 48

НК РФ, заявление о взыскании подается в суд общей юрисдикции налоговым органом

в течение шести месяцев со дня истечения срока исполнения требования об уплате налога,

сбора, пеней, штрафов, если иное не предусмотрено настоящим пунктом.

Сам по себе факт отсутствия автомобиля во владении

гражданина в налогооблагаемый период и неосуществления им правомочий собственника, в том числе и в связи с его продажей, исходя из установленного

законодательством РФ правового регулирования по данному вопросу, значения не

имеет и от налогового обязательства не освобождает. Конституционный Суд

Российской Федерации в определении от 24.03.2015 года №541-0 указал, что

федеральный законодатель, устанавливая в гл. 28 Налогового кодекса РФ

транспортный налог, связал возникновение объекта налогообложения с фактом

регистрации транспортного средства на налогоплательщика, что само по себе не

может расцениваться как нарушение прав налогоплательщика.

Таким образом, обязанность по уплате транспортного налога ставится в

зависимость от регистрации транспортного средства, а не от фактического

использования данного транспортного средства налогоплательщиком.

Не направление налогового уведомления и требования

или отсутствие их надлежавшего вручения по транспортному налогу свидетельствует о нарушении порядка взыскания налога.

Таким образом, если на момент рассмотрения дела в суде процедура

направления налогового уведомления и требования в Ваш адрес, а также срок и

порядок обращения в суд с административным иском о взыскании с Вас задолженности по транспортному налогу и пени налоговым органом соблюдены, исковые требования подлежат удовлетворению.

![]()

Добрый день! В соответствии со статьей 357 НК РФ налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения. Ввиду того, что Вы свой автомобиль продали, то у Вас есть соответствующая отметка в ПТС. В то же время, новый собственника Вашего автомобиля обязан был поставить его на учет в течении 10 дней с момента покупки. Он этого не сделал. Из за его нарушения установленных правил (закона) Вы подвергаетесь незаконному налогообложению. Ваш порядок действий:

1. Собираете документы — договор купли — продажи авто.

2. Идите в налоговый орган и предоставляете отчет о том, что Вы не являетесь собственником данного имущества, следовательно, налог не может быть взыскан (данные о неоплаченных налогах у Вас высвечиваются потому что новый собственник не поставил авто на учет, поэтому в базе налоговой Вы еще до сих собственник, и что бы это исправить, Вам самим надо предоставить документы, о том что вы не собственник более).

В случае, если налоговый орган подаст на Вас в суд за взысканием налогов, то Вы должны написать заявление о признании Вас ненадлежащим ответчиком по делу (снова предъявить договор купли продажи авто).

Вам не нужно сейчас идти в суд, Вам нужно пойти в налоговую и подтвердить документально, что Вы не собственник данного авто (с такого то периода (дата договора)). Учтите, уведомлений Вам высылать никто не будет. С этого года, Вы сами должны мониторить личный кабинет и оплачивать налоги. Поэтому быстрее идите в налоговую и предоставьте договор.

С уважением, Михаил.

![]()

Здравствуйте. Если покупатель транспортного средства не исполняет возложенную на него обязанность по его регистрации в органах внутренних дел, продавец, на которого зарегистрировано это транспортное средство и который, как следствие, продолжает уплачивать транспортный налог, имеет право взыскать с покупателя неосновательное обогащение. Судебной практики более чем достаточно. В качестве примера:

Дело N 33-4381, рассмотренное Саратовским областным судом (Апелляционное определение от 30 июля 2014г.

Апелляционное определение № 33-4885/2017 от 4 апреля 2017 г. по делу № 33-4885/2017 Свердловский областной суд (Свердловская область)

Решение № 2-1547/2015 2-1547/2015

М-1381/2015 М-1381/2015 от 28 июля 2015 г. по делу № 2-1547/2015 Куйбышевский районный суд г. Новокузнецка (Кемеровская область)

Обычно пени на такую задолженность не начисляются. Но при это ее не списывают.

Таким образом при налоге в 50тр может накопиться огромная сумма, могут ли ее потом когда-нибудь взыскать или не выпустить за границу на ее основании (без решения суда)?

Il

С границей проблемы могут быть только в том случае, если ваш долг налоговая после суда передает судебным приставам. Только они могут применить такую меру как невыпускать заграницу. Соответственно, без суда все это невозможно.

![]()

Без судебного решения нет, ограничения право гражданина РФ на выезд из РФ может быть временно ограничено, если в отношении Вас возбуждено исполнительное производство и в отношении Вас наложены ограничения на выезд. Так же сумма задолженности должна быть более 10 000 руб.

Согласно ст. 15 Федерального закона от

15.08.1996 N 114-ФЗ «О порядке выезда из РФ и въезда в РФ», право гражданина РФ на выезд из РФ может быть временно ограничено в случаях, если он уклоняется от исполнения обязательств, наложенных на него судом, — до исполнения обязательств либо до достижения согласия сторонами.

Статья 67 Федерального закона от 2 октября 2007 г. N 229-ФЗ «Об

исполнительном производстве». Временные ограничения на выезд должника из Российской Федерации 1. При неисполнении должником-гражданином или должником, являющимся индивидуальным предпринимателем, в установленный для добровольного исполнения срок без

уважительных причин требований, содержащихся в исполнительном документе, сумма задолженности по которому превышает десять тысяч рублей, или исполнительном документе неимущественного характера, выданных на основании судебного акта или являющихся судебным актом, судебный пристав-исполнитель вправе по заявлению взыскателя или собственной инициативе вынести постановление о временном ограничении

на выезд должника из Российской Федерации.

Да, снимут. Наличие задолженности по налогам никак не ограничивает ваше право совершать регистрационные действия с авто.

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Дня Доброго, Дорогие Пикабушники!

И вот сегодня на экране монитора ПК я обнаружил 01.10.2017 года и по установленному порядку на почту мне пришло уведомление с указанием уплатить транспортный налог и налог на недвижимость.

Я как раб божий и добропорядочный гражданин РФ был готов сделать нехитрые действия, но мой взгляд зацепился за неприятные вещи, а именно за транспортный налог. За всё своё взрослое прошлое обладал я тремя автомобилями. Собственно на третьем раб божий и передвигается. Так вот, налог прислали за два предыдущих автомобиля, и года там 2014, 2015, 2016. Я в шоке и ахтунге тихом. Данные налоги я ещё оплатил в далёком 2014, 2015, 2016 годах, ибо гражданин я добропорядочный. Куча переписки имеется по данным вопросам в электронном виде. В общем боль.

Делать нечего и я как всегда написал в саппорт налоговой, с указанием сроков владения автомобиле и с указанием информации об уплате налогов ранее. Пусчай разбираются.

К чему пост, а к тому что меня они задрали на протяжении двух лет слать одно и тоже. Их ленивые, разжиревшие жопы не способны мыслить, учится и принимать решения. Такое ощущение что в их мозгах ветер а в жопе дым, и все действия направленны на результат — «И так сойдёт» или «А может прокатит».

Уважаемые, проверяйте пришедшие уведомления с налоговой. Вас хотят нахлобучить, выставить пени и содрать побольше денег на уровне государства, которое должно Вас защищать. Но по факту получается совсем иное. Никто не поможет нам, кроме нас самих. Помогайте другим советом и будет + миллион к Вашей карме.

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди.

Как оплатить транспортный налог через Сбербанк Онлайн

Во многих банках сейчас имеется возможность завести личный кабинет, с помощью которого можно управлять своими счетами, оплачивать квитанции, а также оформить кредит. В своем кабинете Сбербанк-Онлайн автовладельцы, помимо всего прочего, могут также оплатить и налог на автомобиль. В этой статье мы подробно расскажем, как заплатить транспортный налог через Сбербанк Онлайн.

Оплатить автоналог с помощью сервиса Сбербанк-Онлайн могут только клиенты банка. Чтобы заплатить ТН, воспользуйтесь пошаговой инструкцией ниже.

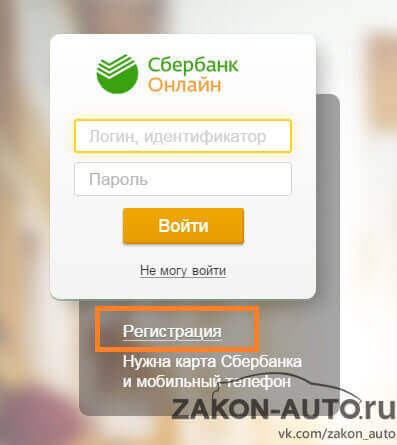

Если ранее вы не пользовались интернет-банкингом Сбербанка, вам необходимо зарегистрироваться. Для этого нужно иметь карту Сбербанка и мобильный телефон под рукой. Регистрация осуществляется быстро и просто, необходимо лишь следовать указаниям.

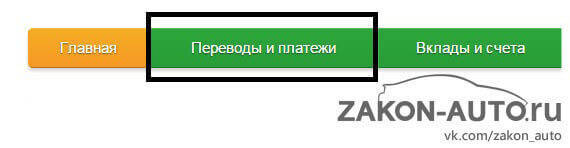

Как только вход в личный кабинет будет осуществлен, выбираем вверху страницы кнопку «Переводы и платежи».

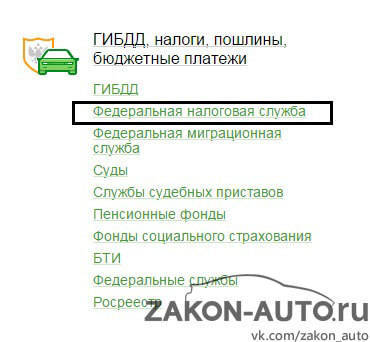

Указываем регион, так как от этого зависит корректное проведение оплаты. И в разделе ГИБДД выбираем «Федеральная Налоговая Служба».

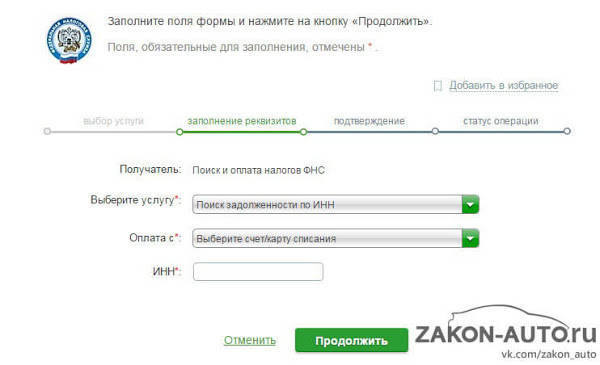

После того, как мы выбрали и нажали на нужный вариант, нас перенаправляют на другую страницу, где следует выбрать «Поиск и оплата налогов ФНС».

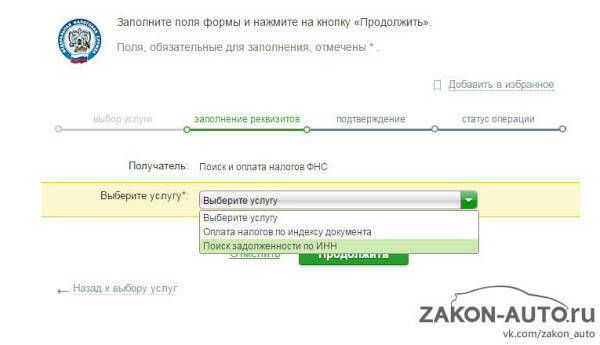

Теперь мы находимся на странице с оплатой. Для начала выбираем услугу:

Оплата налогов по индексу документа – если квитанция уже у вас на руках;

Поиск задолженности по ИНН – чтобы оплатить долги по автоналогу;

Мы выбираем второй вариант, так как квитанции у нас нет.

Выбираем из списка карту для списания и указываем ИНН.

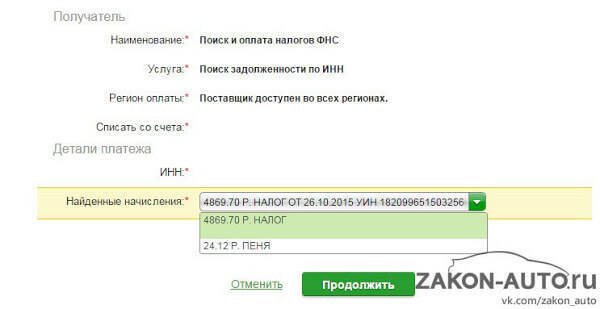

Через несколько секунд на экране появились варианты для оплаты. В нашем случае это налог и пеня.

Далее, нажимаем «Продолжить», и на экране появляется подробное описание платежа. Проверьте, все ли верно, подтвердите оплату и обязательно сохраните чек. Он будет необходим, если платеж по какой-то причине потеряется.

На поступление платежа в налоговую требуется некоторое время, поэтому не спешите паниковать, если задолженность не исчезла сразу. Проверьте, списался ли долг, спустя неделю-две. Если налог числится как неоплаченный уже долгое время, необходимо принять меры, так как, скорее всего, платеж не дошел.

Что делать, если оплатил транспортный налог на машину онлайн через Сбербанк, а долг висит:

1. Обратиться в Сбербанк;

Убедитесь, что банк отправил платеж. Для этого напишите в онлайн-поддержку Сбербанка, позвоните по номеру 8 (800) 555-55-50 (бесплатно) или посетите ближайшее отделение банка, чтобы уточнить, ушел ли платеж.

2. Обратиться в ФНС.

Возможно, произошел сбой в работе налоговой. Обратитесь с заявлением и квитанциями об оплате в ИФНС, чтобы подтвердить оплату.

Как видно из инструкции, провести онлайн оплату транспортного налога через Сбербанк, очень просто. Важно лишь иметь карточку Сбербанка, а также знать ИНН или номер квитанции. Платеж поступит в ФНС через несколько дней, поэтому не спешите сразу же проверить, исчезла ли задолженность. Если спустя 2 недели автоналог числится неоплаченным, обязательно выясните причины этому в банке или в ФНС.

Транспортный налог — узнать и оплатить

Что такое транспортный налог?

Транспортный налог — налог, взимаемый с владельцев транспортных средств. Транспортными средствами считаются: автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, гидроциклы, моторные лодки и другие водные и воздушные транспортные средства.

От чего зависит величина транспортного налога?

Величина транспортного налога рассчитывается, исходя из нескольких факторов: 1) ставки налога в зависимости от категории, вместимости и возраста транспортного средства; 2) налоговой базы — определяется как мощность двигателя транспортного средства; 3) периода владения; 4) наличия или отсутствия повышающего коэффициента. При этом субъекты Российской Федерации вправе проводить собственную дифференциацию налоговых ставок.

Оплатить налог на машину онлайн. Возможно ли это?

Оплатить налог на машину через Интернет вы можете при помощи сервиса NALOGI.ONLINE https://nalogi.online/. Для проверки достаточно ввести номер ИНН (индивидуальный номер налогоплательщика) или УИН (уникальный номер налогового начисления). Для оплаты подойдет любая банковская карта — Visa/MasterCard/МИР.

Когда необходимо оплачивать транспортный налог?

Оплата транспортного налога должна производиться один раз в год не позднее 1 декабря года, следующего за истекшим налоговым периодом (календарным годом). После 1 декабря начинается начисление пени.

Как рассчитать пени для транспортного налога?

Размер пени увеличивается ежедневно, пока не оплачен основной налог, на сумму, составляющую процент от налоговой задолженности. Этот процент равен 1/300 ставки рефинансирования (или ключевой ставки) Центрального Банка РФ.

Как получать уведомление о новых налоговых начислениях?

NALOGI.ONLINE позволяет подписаться на уведомления о новых имущественных налогах. Как только информация о задолженности попадет в государственную систему ГИС ГМП, мы сразу отправим вам email или sms-уведомление. Это позволит своевременно оплачивать задолженности, не дожидаясь начисления пени.

Неправильно начислен налог на транспорт. Что делать?

Если Вы обнаружили ошибку, которая завышает сумму транспортного налога, следует сообщить об этом в налоговый орган по месту регистрации транспортного средства. Претензия подается в форме заявления. К заявлению необходимо приложить копии документов, которые подтверждают правильные данные. Заявление можно подать лично или через представителя непосредственно в налоговую инспекцию, направить по почте или через личный кабинет на сайте ФНС России.

Никогда не оплачивал транспортный налог онлайн. Смогу ли я получить подтверждение оплаты?

После оплаты сервис NALOGI.ONLINE автоматически отправляет детали платежа на Вашу электронную почту. Если Вам необходимо подтверждение оплаты, имеющее юридическую силу, например для суда или налоговых органов, то Вы можете запросить платежное поручение с отметкой банка через форму обратной связи или по электронной почте [email protected] .

Хочу подписаться на уведомления о новых налоговых начислениях. Как это сделать?

Вы можете подписаться на уведомления о новых налогах через NALOGI.ONLINE совершенно бесплатно. Существует несколько способов оповещения: sms или email — уведомления. Достаточно совершить поиск налогов по Вашему ИНН, после чего NALOGI.ONLINE сами предложат Вам подписаться на уведомления о новых начисления. Это позволит своевременно оплачивать задолженности и не платить пени.

Я не знаю свой ИНН, что делать?

Узнать свой ИНН можно на сайте ФНС. Для этого необходимо знать данные вашего паспорта РФ. Также узнать свой ИНН вы можете в отделении налоговой службы по месту регистрации.